适度的通货膨胀可能是件好事,尤其是对一些价值型股票而言。然而,“通货膨胀”一词却让许多投资者心生恐惧。年纪较大的投资者可能不会忘记二十世纪七十年代的美国或是九十年代初的巴西和前南斯拉夫。今天的环境截然不同。我们认为,我们目前处于一个持续数月的短暂的价格上涨时期,而非持续数年的高通胀。我们认为,当前的成本推动型通胀将被一个健康且可再生的需求拉动环境所取代,这种环境充满适度的经济增长,这对我们投资的价值型公司非常有利。

压力之下

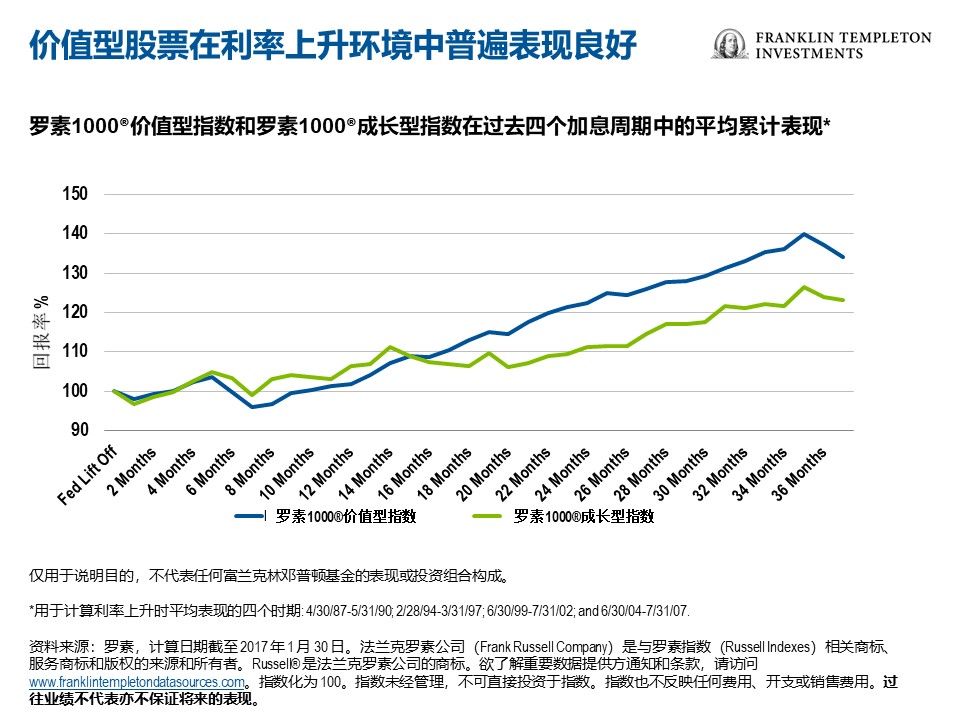

历史证明,适度的通货膨胀对价值型股票有利,如下图所示。我们认为的“适度”介于 2%- 4% 之间。与十多年前全球金融危机 (GFC) 以来的历史低通胀率相比,这可能让人感觉震惊。但是,适度的需求拉动型通胀是健康和正常的。当消费者对产品的需求增加使得公司提高价格的时候,就会出现需求拉动型通胀。这通常与经济温和增长时期相吻合,消费需求占美国国内生产总值 (GDP) 的 70% 左右。当消费者和企业的消费增加时,经济就会增长。这为许多价值型企业创造了有利的环境。

疫情造成了成本推动型通货膨胀。由于零部件和劳动力短缺,生产资料成本上升。投资于能够负担这些涨价或者在不影响市场份额的情况下以更高价格将涨价转嫁给客户的企业,是成本推动型环境中的第一道防线。根据我们的经验,拥有强大品牌的企业或者产品需求量大且几乎没有替代品的企业可以实现此目标。当通胀环境减弱时,这些企业也可能受益,因为它们可以继续为其产品收取更高的价格,导致边际利润扩张,从而可能提升股价。定价权较低的企业,例如签订固定价格合同的企业或者没有强大品牌支持的企业,在原材料成本上升时可能难以提高价格。这会导致利润流失,削弱企业的财务状况,继而降低股价。只有行业专家进行深入的基本面研究,才能了解一家企业、其在市场中的地位以及通货膨胀对其业务的影响。

黄金岁月

人们通常将利率与债券价格联系起来。许多投资者可能没有考虑到的是,利率对股票价格,尤其是成长型股票价格的深远影响。自二零零九年以来,利率一直处于历史低位。在此期间,具有长期现金流或长久期的股票的价格迅速飙升至高点,为成长型投资创造了一个黄金时期。事实上,标普 500 指数成长型股票较价值型股票的集中度创下历史新高,原因是前者较后者的表现明显更为出色。[1]

虽然利率不太可能回到上世纪八十年代的水平,但我们预计很快会上升。这对成长型股票的伤害应该远大于对财务状况良好的低杠杆价值型公司。利率上升的前景给长期资产的投资者带来了实实在在的后果,因为当贴现率上升时,未来现金流的当前价值则会下降,潜在地拖累股价。当未来现金流显著大于短期现金流时,利率效应更为显著。目前以三十倍收益进行交易的企业这样做是基于非常长期的预计现金流,这些现金流在利率上升时可能受到严重影响。但是,以当前现金流或收益的相对较低倍数交易的价值型股票 - 即短期现金流大于长期现金流 - 受贴现率提高的影响较小,在面对利率上升时能够提供更好的防御。

黑领结白噪音

从全球金融危机中复苏带来了一段前所未有的技术创新时期,这鼓励了增加对成长型股票的配置。我们认为,经济和市场已经进入一个新阶段。目前,我们看到 COVID-19 相关供应链问题带来了成本推动型通胀。随着后疫情时代经济逐步复苏,我们预计成本推动型通胀将消退,而随着负责供应可销售商品原材料的地区增加生产,劳动力和物流挑战也将消失。然后,经济可能过渡到由消费者需求和消费力推动的适度的需求拉动型通胀,并由此带来一段适度的经济增长时期。

价值型股票在适度的经济增长和通货膨胀环境中表现良好,并且由于较短的久期状况,普遍更不受利率上升的影响,这些股票为长久期成长型股票提供了急需的平衡,并准备好提供市场中的一些最佳收益率 - 如果您知道去哪里寻找的话。适度增长的环境也为执行转变方案和重组计划提供了完美的基础,从而释放股东价值,这也是价值型股票的共同特征。几十年来在各种通货膨胀和利率上升环境中评估公司的投资团队,深知如何忽略白噪音和坚持自己的特长,即识别不容易受这些影响、能够在多种环境下继续为股东创造价值的企业。

Copyright © 2021。富兰克林邓普顿。 版权所有。

本文件由富兰克林邓普顿编制。本文件并不是广告。本文件只作参考用途,并不构成要约或招揽中华人民共和国(「中国」)的公众认购或出售任何投资项目。本文件所载信息不应被视作为投资、法律、税务或其他建议,亦不应作为作出投资或其他决定的依据。个别证券的提述并不构成或不应被视为购买、持有或出售有关证券的建议,而任何有关个别证券的信息(如有)并不能构成依据足够去作出投资决定。 本文件并不构成富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事在中国进行任何商业活动。

本文件所载之评论、意见或推测乃根据或取自相信属可靠的来源。富兰克林邓普顿及其管理团队已专业谨慎及勤勉地收集及处理本文件中的资料。 然而,富兰克林邓普顿并不保证资料的準确及完整性。 过往数据可能不时经数据提供者重新调整。 富兰克林邓普顿将不会对任何使用本文件的人士或其他人或机构就本文件所载的不正确之处或任何内容上的错误或遗漏承担任何责任,不论导致该等不正确,错误或遗漏的原因。

投资附带风险,过往业绩不代表或不保证将来的表现。本文件中所表达的任何估计或预测概不保证将会实现。所表达的任何观点均为富兰克林邓普顿投资组合管理团队的观点。 本文的基本假设和观点可因应情况修改而不作另行通知。 任何对经济、股市、债券或不同市场的经济趋势的预测或推算,并不一定代表将来或可能的表现。富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事对任何因使用本文件或其内容而引致的任何损失概不负责。

在取得富兰克林邓普顿的事先书面同意前,不得以任何方式复制、派发或发表本文件。本文件可能在某些地区限制派发。任何人士管有本文件应就有关限制详情征询意见,并遵守该等限制(如有)。

___________________________________________________________________

[1]指数未经管理,也不能直接投资于指数。指数不包括手续费、支出或销售费用。过往表现不能代表或保证其未来业绩。

简体中文

简体中文 English

English