日本央行在2024年3月19日结束负利率政策,并上调利率10个基点至0.0%到0.1%的区间。此决定反映决策者对其抗通缩措施抱有信心。日本长久以来的低息和负利率环境,使美元兑日元汇率受到下行压力。这也鼓励日本投资者买入较高收益的外国资产,并为利差交易创造有利的环境 — 借入日元以投资于较高收益的货币。

由于日本央行已向市场充分预告有关政策转变,因此对美元兑日元汇率的影响可能显得平缓。市场普遍预期利率在2024年底之前缓慢上升至0.25%。[1]利率上升和通胀升温的预期有利于日本股票市场。

长期的低利率和负利率导致利差交易显著增加。过去三年,向外国投资者提供的日元贷款增加4,600亿美元,达到1.8万亿美元。[2]相反,日元走弱使同期日本投资者获得的外国投资收益价值增加2,330亿美元,达到5,510亿美元。[3]如果日元大幅上涨,这些资金流可能减少,导致全球债券和股票市场波动加剧。

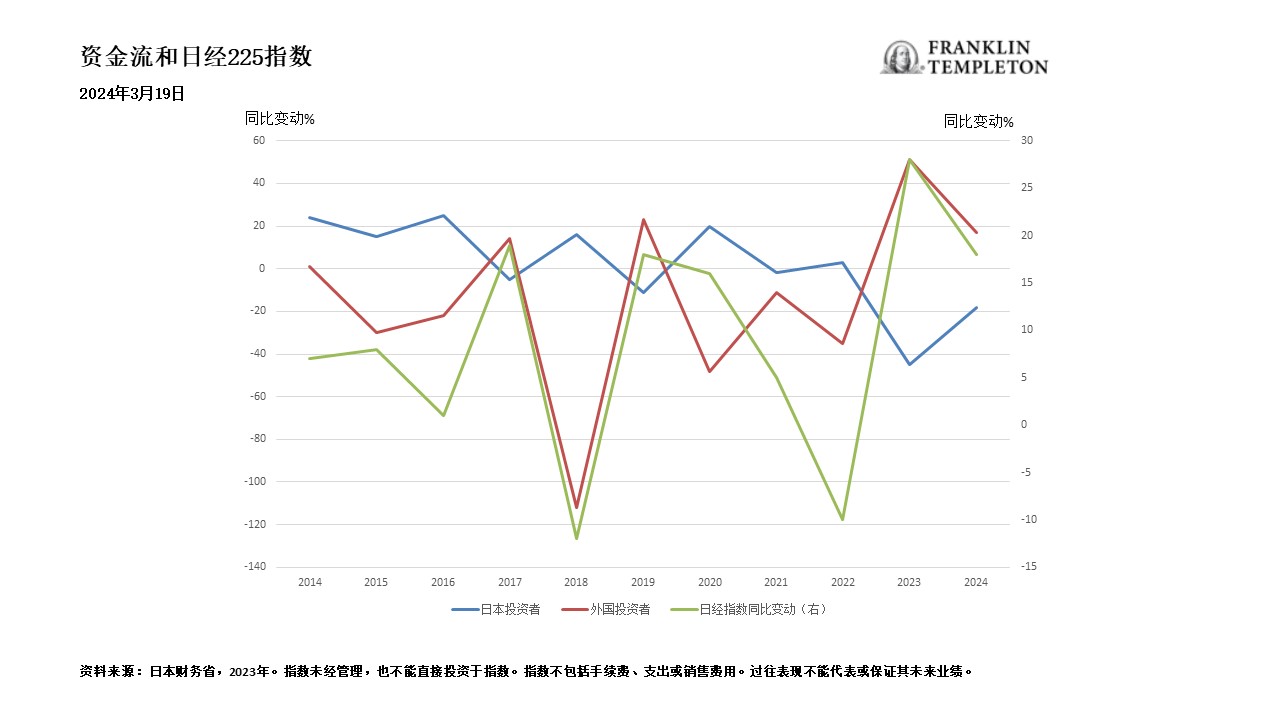

利率上升对日本股票市场带来正面影响。日本恢复温和的通胀为企业盈利创造有利环境,有望重启投资周期。对家庭来说,物价不再下降或会释放被压抑的需求。如下图所示,外国投资者的资金流也是一股重要的市场动力。

表 1:外资是日本股票市场的边际动力

我们看好日本银行、工业和非必需消费品企业。随着净息差和贷款增长上升,预期银行的盈利能力将有所改善。工业可能受益于投资复苏。非必需消费品企业是工资上涨和定价能力回升的受益者。

虽然我们确认上述正面因素,但也密切监测与结束负利率政策相关的下行风险。我们关注美元兑日元汇率,以防其大幅下行。随着日本投资者撤回其于美国债券市场的投资,这可能导致美国国债市场急跌。如果利差交易平仓促使日本投资者出售其所持股票,也可能导致国际股票市场承受下行压力。

Copyright © 2024。富兰克林邓普顿。 版权所有。

本文件由富兰克林邓普顿编制。本文件并不是广告。本文件只作参考用途,并不构成要约或招揽中华人民共和国(「中国」)的公众认购或出售任何投资项目。本文件所载信息不应被视作为投资、法律、税务或其他建议,亦不应作为作出投资或其他决定的依据。个别证券的提述并不构成或不应被视为购买、持有或出售有关证券的建议,而任何有关个别证券的信息(如有)并不能构成依据足够去作出投资决定。本文件并不构成富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事在中国进行任何商业活动。

本文件所载之评论、意见或推测乃根据或取自相信属可靠的来源。富兰克林邓普顿及其管理团队已专业谨慎及勤勉地收集及处理本文件中的资料。然而,富兰克林邓普顿并不保证资料的準确及完整性。过往数据可能不时经数据提供者重新调整。富兰克林邓普顿将不会对任何使用本文件的人士或其他人或机构就本文件所载的不正确之处或任何内容上的错误或遗漏承担任何责任,不论导致该等不正确,错误或遗漏的原因。

投资附带风险,过往业绩不代表或不保证将来的表现。本文件中所表达的任何估计或预测概不保证将会实现。所表达的任何观点均为富兰克林邓普顿投资组合管理团队的观点。本文的基本假设和观点可因应情况修改而不作另行通知。任何对经济、股市、债券或不同市场的经济趋势的预测或推算,并不一定代表将来或可能的表现。富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事对任何因使用本文件或其内容而引致的任何损失概不负责。

在取得富兰克林邓普顿的事先书面同意前,不得以任何方式复制、派发或发表本文件。本文件可能在某些地区限制派发。任何人士管有本文件应就有关限制详情征询意见,并遵守该等限制(如有)。

________________________________________________

[1]资料来源:彭博资讯,2024年3月19日。

[2]资料来源:日本财务省。2023 年 12 月 31 日。

[3] 出处同上。

简体中文

简体中文 English

English