Esta entrada también está disponible en: Inglés Italiano

Publicado originalmente en el boletín informativo de LinkedIn de Stephen Dover Global Market Perspectives. Siga a Stephen Dover en LinkedIn, donde publica sus reflexiones y comentarios, así como su boletín informativo Global Market Perspectives.

Pues bien, no tardó mucho tiempo.

Después de meses de preocuparnos por la elevadísima inflación, los mercados ya se han adentrado por completo en el modo «miedo a la recesión». Las curvas de rendimiento se están aplanando, los diferenciales de crédito se están ampliando y la renta variable se está desplomando, todo ello señal tradicional de recesión. Al mismo tiempo, los líderes de la industria y las finanzas están alertando de «huracanes» inminentes y «muy malos presentimientos», y puede que cosas todavía peores.

La causa inmediata de las últimas caídas de los mercados fueron los datos de mayo del índice de precios al consumo de EE. UU., que fueron más altos de lo que se esperaba tanto en términos principales como básicos.1 También presentaron un panorama inquietante de mayores presiones de precios en toda la economía. Los inversores respondieron aumentando las expectativas de subidas de los tipos por parte de la Reserva Federal (Fed), al tiempo que esta respondió subiendo los tipos un 0,75 % el miércoles, con otro posible incremento del 0,75 % en julio y nuevas subidas más adelante.

Los inversores ya estaban nerviosos por el reciente cambio radical de la política monetaria del Banco Central Europeo (BCE), que sustituyó de manera repentina su postura cauta por una inequívocamente agresiva. En estos momentos, se espera que el BCE suba los tipos de interés un 0,25 % en julio, con nuevos cambios en otoño, posiblemente de mayor envergadura. Ahora, el BCE se sumará a los principales bancos centrales con subidas de los tipos en 2022, que ya son alrededor del 80 %2.

Los aterrizajes suaves son poco habituales

La historia no es favorable al concepto del «aterrizaje suave». Cuando los bancos centrales suben los tipos de interés, a continuación suele aumentar el desempleo y producirse una recesión. Según un estudio del Banco de la Reserva Federal de Nueva York, en 11 de los 15 ciclos de endurecimiento registrados desde 1955, la tasa de desempleo en EE. UU. aumentó, lo que, en la mayoría de los casos, dio lugar a una recesión.3 A menudo, los ciclos de endurecimiento también vienen acompañados de estrés financiero, quiebras o crisis. Cuando la inflación es así de elevada y tantos bancos centrales optan por el endurecimiento de manera simultánea, las probabilidades de que se produzca una ralentización de la inflación sin un alto coste económico o financiero se reducen todavía más.

En este documento, analizamos diferentes indicadores financieros y económicos para ofrecer nuestra propia valoración del riesgo de recesión. Asimismo, facilitamos información sobre las probabilidades de que se produzca una recesión de las ganancias (es decir, una clara disminución de los beneficios empresariales notificados).

¿Cuál es nuestra opinión? Que el consenso de rápida evolución es, en su gran mayoría, correcto. Aunque todavía no sea el resultado incuestionable, el riesgo de recesión está aumentando y las probabilidades de que se produzca una caída de los beneficios empresariales son aún más elevadas. Abróchense los cinturones y aguanten porque nos esperan turbulencias, y el aterrizaje parece peligroso.

Búsqueda de los principales puntos de inflexión

Los ciclos económicos se han estudiado ampliamente a lo largo de los años y en todos los países. Dada su frecuencia, la cantidad relativamente grande de recesiones proporciona suficientes observaciones para utilizar análisis estadísticos encaminados a dilucidar cómo se comportan los indicadores financieros y económicos inmediatamente antes y después de los desplomes, así como durante ellos. De esta forma, los especialistas en estadística pueden obtener las probabilidades de que se produzcan futuras recesiones durante el próximo año o los dos años siguientes.

El Franklin Templeton Institute desarrolló varios modelos para medir los riesgos de los ciclos de la economía y los beneficios. El objetivo no consiste en prever el crecimiento, la inflación o las ganancias empresariales, y mucho menos los altibajos habituales de los mercados financieros. En cambio, nuestras herramientas nos permiten medir cuándo pueden estar llegando los principales puntos de inflexión cíclicos, de modo que podamos asesorar mejor a nuestra empresa y a sus clientes en la toma de sus decisiones de inversión.

Nuestra labor se basa en un análisis exhaustivo sobre el comportamiento de distintas variables financieras y económicas durante el ciclo económico. Al examinar minuciosamente los candidatos, existen unos 10 indicadores que tradicionalmente han captado los puntos de inflexión de la economía: las curvas de rendimiento, los diferenciales de crédito, la actitud de los consumidores, la actitud de las empresas, los parámetros de medición generales de las condiciones financieras, el mercado laboral, los índices de directores de compras, los precios del petróleo, la actividad inmobiliaria y, en el caso de Estados Unidos, las mediciones estatales de las condiciones económicas.

A través de técnicas estadísticas básicas, estos parámetros de medición se pueden utilizar de forma individual o conjunta para calcular, en cualquier momento dado, la probabilidad de que se produzca una recesión en los próximos 12 meses.

Desde luego, los modelos no son infalibles. Los cambios en la economía pueden alterar los plazos y retrasos entre los indicadores y los resultados, e incluso pueden hacer que determinados indicadores resulten menos predictivos. Por ejemplo, las famosas perturbaciones en los patrones de consumo, producción y distribución de bienes a nivel mundial debido a la pandemia de COVID-19 pueden socavar la fiabilidad de los estudios relativos a la actividad manufacturera, por ejemplo, los índices de directores de compras, a la hora de calcular las probabilidades de que se produzca una recesión. En todo caso, los modelos cuantitativos deben complementarse con análisis cualitativos.

Aumento de las probabilidades de recesión

Entonces, ¿qué dicen nuestros indicadores sobre las probabilidades de recesión? Nuestro modelo probabilístico general sugiere, de manera preocupante, que las probabilidades de que se produzca una recesión en EE. UU. en los próximos 12 meses se han duplicado de un 20 % aproximadamente a finales del año pasado a casi un 40 % hoy en día.4 Se trata de un resultado prácticamente idéntico al de un modelo publicado por Bloomberg que utiliza una sola variable: la forma de la curva de rendimiento del Tesoro de EE. UU. Y lo que resulta más alarmante: el modelo multifactorial de probabilidades de recesión a dos años de Bloomberg indica que las probabilidades de que tenga lugar una recesión en EE. UU. en los próximos 24 meses ya superan el 70 %5.

El ciclo en imágenes

A algunos lectores quizás les resulte útil conocer el aspecto actual de los principales parámetros de medición de las recesiones y su relación con los anteriores ciclos económicos. En la siguiente serie de gráficos, analizamos seis parámetros de medición clave que alertan de una recesión: la curva de rendimiento del Tesoro de EE. UU., los precios del petróleo, las expectativas de los consumidores, la actitud de los directores ejecutivos, el desempleo y las subidas de los tipos.

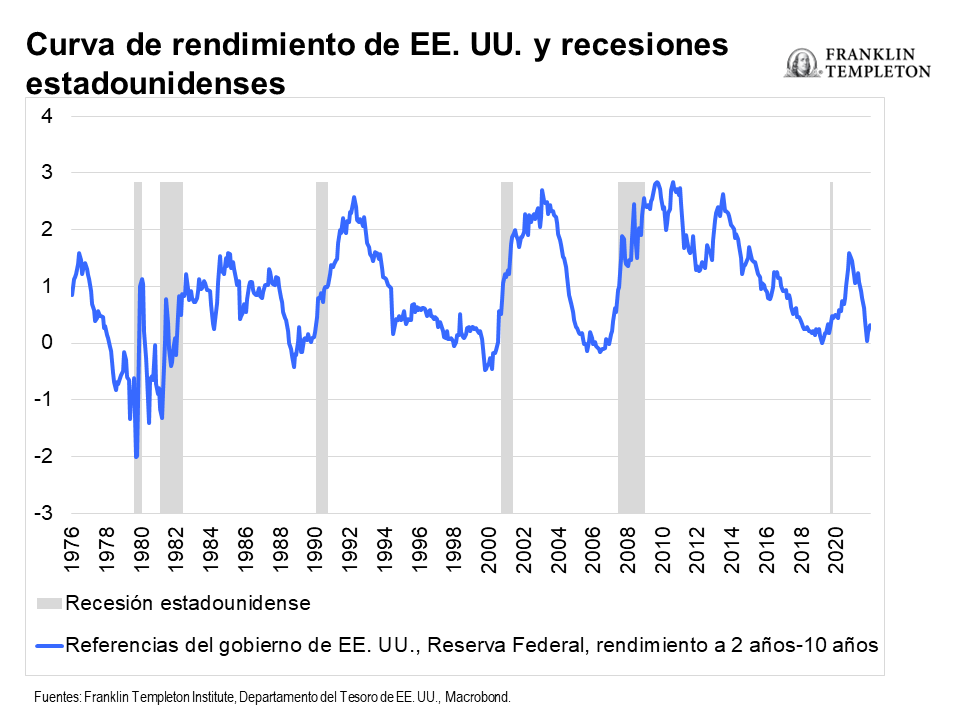

En el gráfico 1, presentamos los diferenciales de la curva de rendimiento del Tesoro estadounidense junto con las anteriores recesiones de EE. UU., indicadas por las zonas sombreadas del gráfico. Cuando la diferencia entre los bonos de menor y mayor vencimiento pasa (se invierte) de terreno positivo a negativo, la economía suele caer en una recesión. En la actualidad, la curva de rendimiento de EE. UU. únicamente se ha aplanado, pero no se ha invertido de manera contundente, de modo que se trata de un indicador clave que vigilar en las próximas semanas.

Gráfico 1: Cuando la diferencia entre los bonos de menor y mayor vencimiento se invierte, suele producirse a continuación una recesión

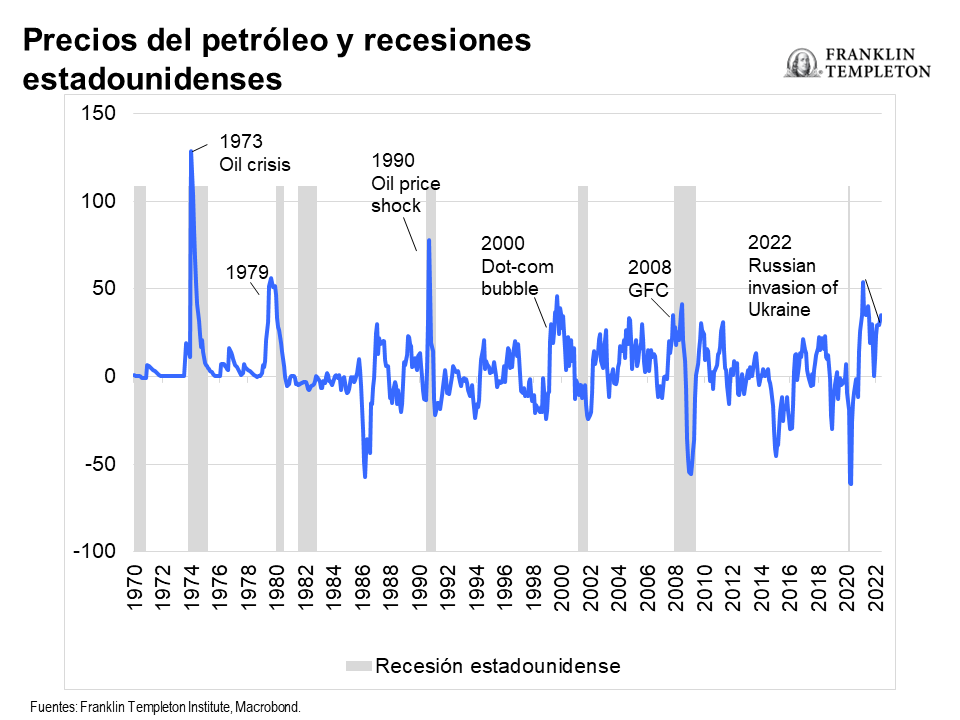

Las subidas de los precios del petróleo también han precedido siete de las últimas nueve recesiones de EE. UU., como se muestra en el gráfico 2. En vista de la duplicación de los precios mundiales del petróleo crudo durante el pasado año, este debería ser un aspecto preocupante de cara al año siguiente.

Gráfico 2: Las recesiones suelen ir precedidas de perturbaciones de los precios del petróleo o coincidir con esa clase de perturbaciones

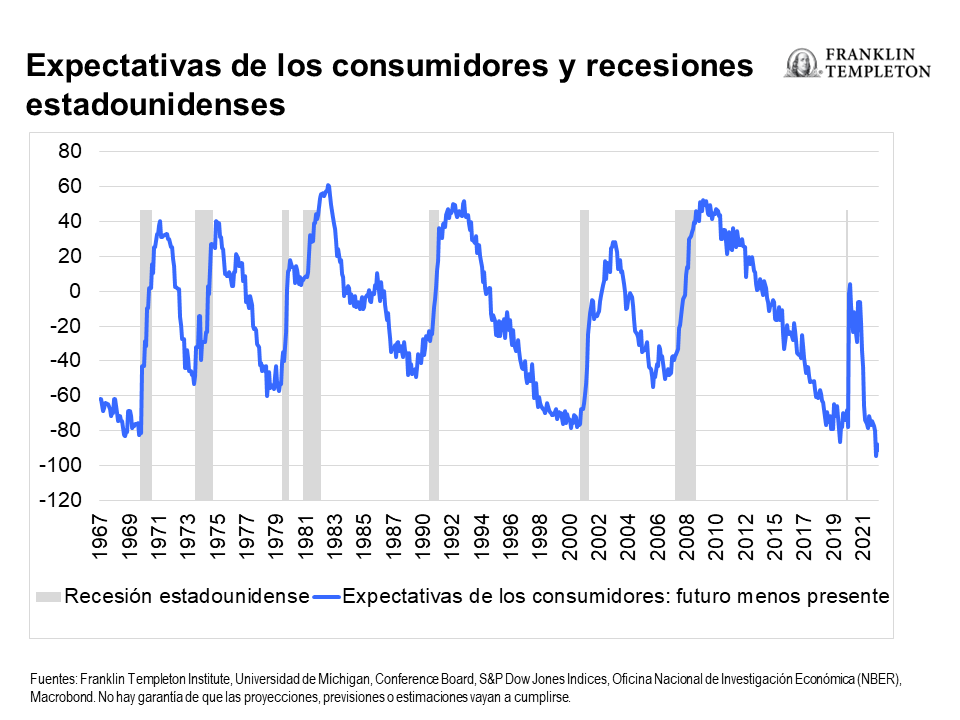

En vista del aumento de la inflación y, en particular, de las grandes subidas de los precios de los bienes cotidianos de primera necesidad, no resulta sorprendente que la actitud de los consumidores se haya desplomado recientemente. Sin embargo, de acuerdo con la encuesta de los hogares de la Universidad de Míchigan, que goza de un amplio seguimiento, la actitud de los consumidores ya ha alcanzado el nivel mínimo registrado desde que la universidad comenzó a reunir este tipo de datos, en 1952.6 Es asombroso: los consumidores estadounidenses se encuentran más abrumados hoy en día que en los peores momentos de la crisis financiera mundial. De nuevo, quizás no resulte sorprendente, en vista de que casi todos los hogares se ven afectados por unas subidas de los precios que superan los aumentos salariales.

No obstante, el aspecto más alarmante es la relación entre la actitud de los consumidores con respecto a las condiciones actuales y lo que creen que les deparará el futuro (gráfico 3). En el pasado, antes de diferentes recesiones a menudo se registraron patrones similares. Cabe destacar que la actitud de los consumidores con respecto a las adquisiciones de carácter cuantioso (automóviles, viviendas y electrodomésticos) se encuentra ahora en mínimos históricos.

Gráfico 3: La actitud de los consumidores suele caer antes de las recesiones

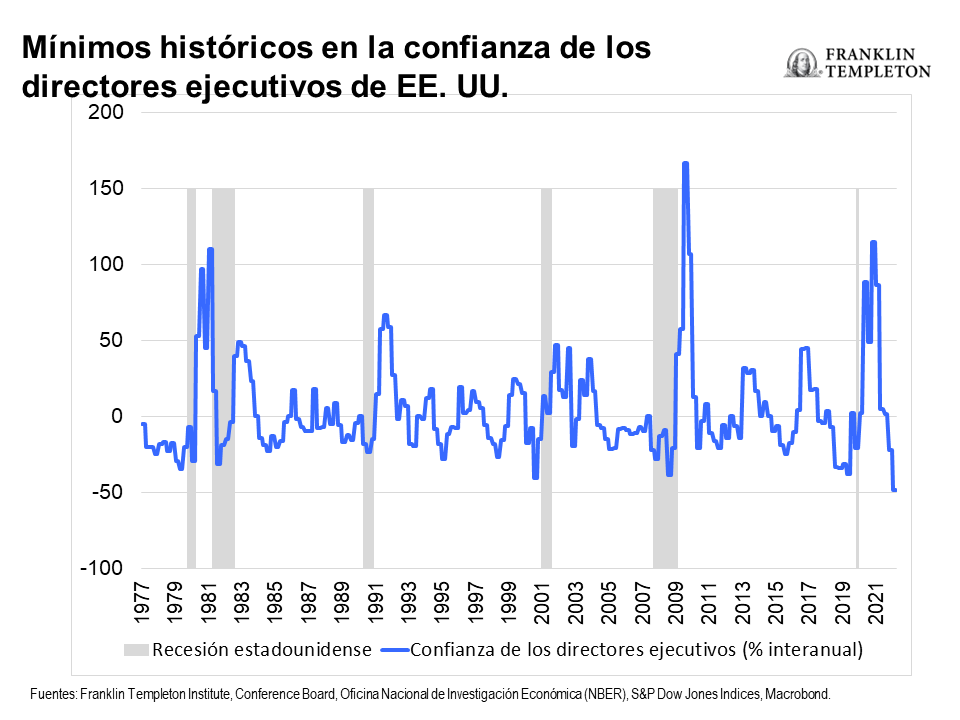

Como ya se ha señalado, los líderes de la industria y las finanzas también han planteado sus preocupaciones por las perspectivas económicas. Estas anécdotas están respaldadas por los datos. La encuesta de Conference Board sobre los directores ejecutivos ha caído a mínimos históricos, como se muestra en el gráfico 4.

Gráfico 4: Los mínimos históricos en la confianza de los directores ejecutivos de EE. UU. suelen preceder a las recesiones o coincidir con estas

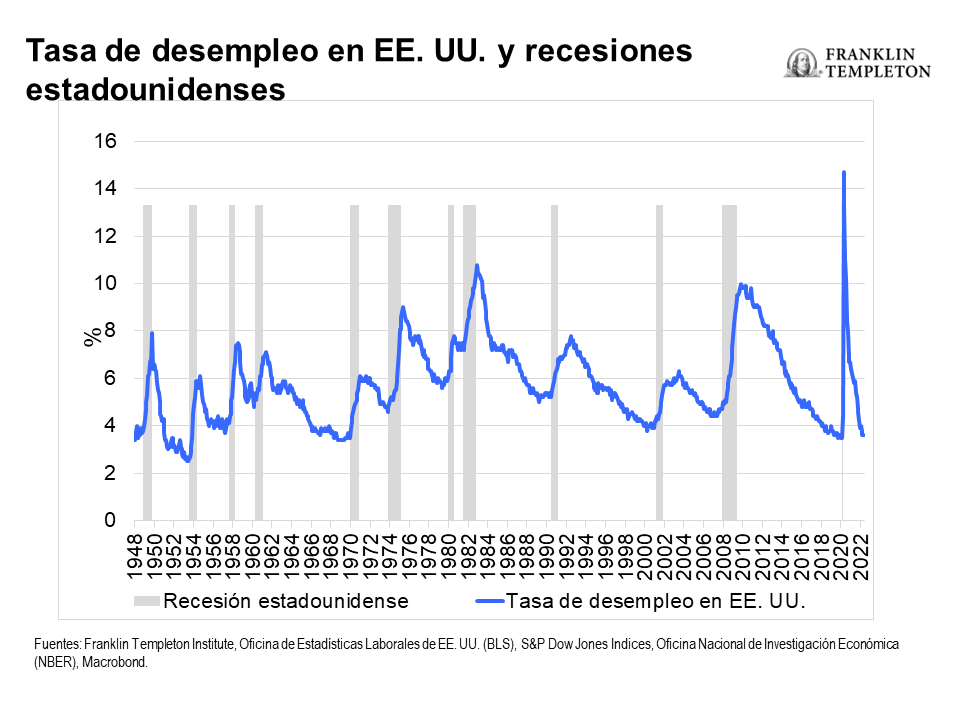

El sólido mercado laboral, con un desempleo que se acerca al mínimo registrado en 50 años, mantendrá los ingresos de los hogares y, por consiguiente, el gasto, ¿no?

No necesariamente. Los bajos niveles de desempleo son habituales antes de las recesiones, como indica el gráfico 5. De conformidad con una investigación publicada por el Banco de la Reserva Federal de St. Louis, las recesiones suelen comenzar cuando el promedio móvil de tres meses de la tasa de desempleo aumenta apenas medio punto porcentual con respecto a su mínimo cíclico.7 Por supuesto, en vista de la escasez de mano de obra, sobre todo de trabajadores cualificados, es posible que actualmente las empresas sean más reacias de lo normal a despedir a sus empleados. En teoría, el atesoramiento de mano de obra podría mantener la economía fuera de la recesión durante un período más prolongado de lo habitual. Esto se produciría, desde luego, a expensas de los beneficios empresariales, de modo que se trata de un resultado de doble filo para los inversores de renta variable y crédito.

Gráfico 5: Las recesiones estadounidenses suelen producirse una vez que las tasas de desempleo alcanzan sus mínimos

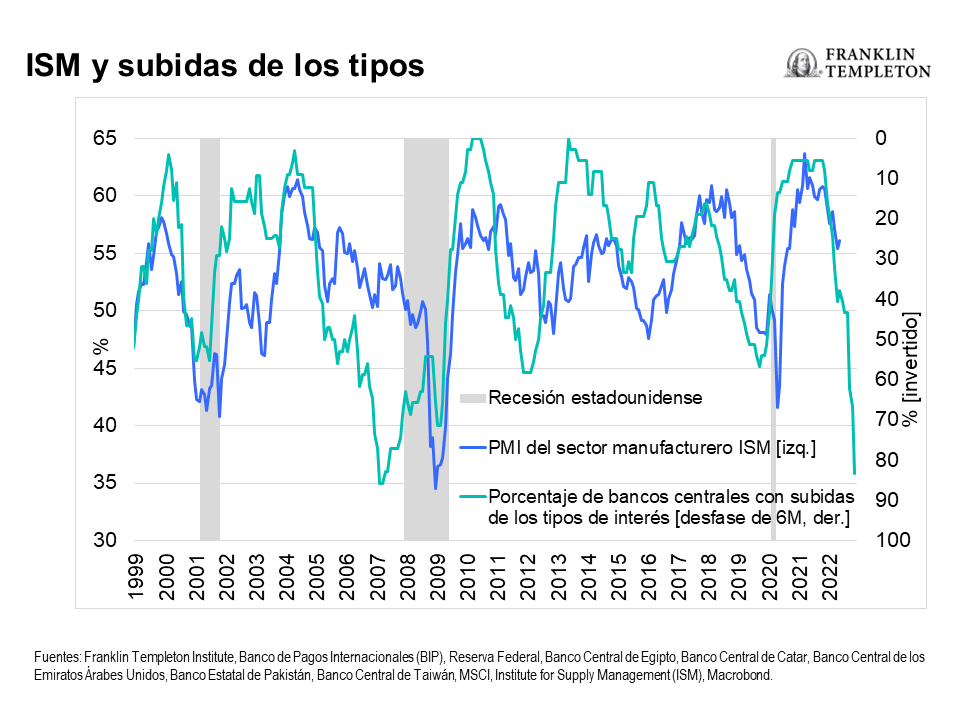

Otra resistencia al riesgo de recesión es que los consumidores todavía son fuertes, como refleja el elevado nivel de numerosos índices de directores de compras, como el índice del Institute for Supply Measurement (ISM) de EE. UU. Aun así, estos datos relativamente altos reflejan la subida puntual de la demanda doméstica de bienes durante la pandemia, reforzada por la expansión fiscal, así como la persistente escasez de la oferta de bienes que sigue manteniendo la actividad de los fabricantes. Sin embargo, la fabricación suele ser vulnerable a las subidas de los tipos de interés. Como se muestra en el gráfico 6, el futuro de los fabricantes se verá amenazado por la gran cantidad de bancos centrales que ya están subiendo los tipos.

Gráfico 6: A medida que aumentan los tipos de interés, cae la actividad manufacturera

Por último, cabe destacar que el aumento de los riesgos de que se produzca una recesión económica conlleva riesgos muy elevados de una recesión de los beneficios empresariales. El crecimiento general de las ganancias es extremadamente cíclico, de modo que sube y baja con los altibajos de la economía. Esa es la razón de que los márgenes de beneficios sean sensibles al crecimiento económico. Al incorporar estos y otros factores en un modelo probabilístico de recesión de las ganancias, nuestro trabajo apunta a que las probabilidades de que se produzca un rotundo descenso de los beneficios empresariales en EE. UU. a lo largo de los próximos 12 meses son ahora de un 20 % (una subida con respecto al 2 % de hace un año)8.

En resumen, existe inestabilidad en los mercados y los inversores están preocupados, con razón, por el futuro, al igual que lo están los líderes empresariales y los hogares normales. Nuestro trabajo confirma que tienen motivos para preocuparse. Las condiciones económicas, políticas y financieras actuales apuntan hacia una importante ralentización económica mundial, muy posiblemente una recesión. Por su parte, las perspectivas de los beneficios empresariales se están debilitando. Hará falta tiempo y, quizás, grandes dosis de buena suerte para evitar las recesiones de la economía y los beneficios el próximo año.

Para obtener otros recursos relativos a la volatilidad, véase el hub de volatilidad:

Lectores estadounidenses: Hub de volatilidad

Lectores internacionales: Hub de volatility

¿CUÁLES SON LOS RIESGOS?

Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital. El valor de las inversiones puede tanto subir como bajar y los inversores podrían no recuperar todo el capital invertido. Los precios de los bonos generalmente varían en sentido opuesto a los tipos de interés. Por lo tanto, la cartera puede verse depreciada durante el proceso en que los bonos mantenidos en ella ajustan sus precios al aumento de los tipos de interés.

Información legal importante

La finalidad de este material es satisfacer el interés general, por lo que no deberá interpretarse como un asesoramiento de inversión individual ni como una recomendación o invitación para comprar, vender o mantener valor alguno o adoptar cualquier estrategia de inversión. Tampoco constituye asesoramiento jurídico ni tributario. Este material no debe reproducirse, distribuirse ni publicarse sin la autorización previa por escrito de Franklin Templeton.

Las opiniones expresadas son las del gestor de inversiones y los comentarios, las opiniones y los análisis son válidos en el momento de su fecha de publicación y pueden cambiar sin previo aviso. Las suposiciones subyacentes y estas opiniones pueden cambiar en función de las condiciones del mercado o de otro tipo y pueden diferir de las de otros gestores de carteras o de las de la empresa en su conjunto. La información facilitada en este artículo no pretende ser un análisis completo de cada hecho relevante en relación con cualquier país, región o mercado. No hay garantía de que las predicciones, proyecciones o previsiones sobre la economía, el mercado de valores, el mercado de renta fija o las tendencias económicas de los mercados vayan a cumplirse. El valor de las inversiones y los ingresos derivados de ellas pueden tanto subir como bajar y podría no recuperar todo el capital invertido. La rentabilidad pasada no es necesariamente un indicador ni garantía de la rentabilidad futura. Todas las inversiones conllevan riesgos, incluida la posible pérdida de capital.

Los estudios y análisis recogidos en este material han sido obtenidos por Franklin Templeton para sus propios fines y pueden utilizarse en ese sentido y, como tales, usted los recibe de manera casual. Es posible que, en la preparación de este material, se haya utilizado información de fuentes de terceros y que Franklin Templeton (FT) no haya verificado, validado ni auditado dicha información de forma independiente. Aunque la información se haya obtenido de fuentes que Franklin Templeton considera fiables, no pueden ofrecerse garantías de su precisión. Además, dicha información puede estar incompleta o resumida, así como sujeta a cambios en cualquier momento y sin previo aviso. La mención de cualquier valor individual no debe constituir ni interpretarse como una recomendación para comprar, mantener o vender ningún valor, y la información proporcionada en relación con dichos valores individuales (si la hubiere) no constituye una base sobre la que realizar ninguna decisión de inversión. FT no asume responsabilidad alguna, sea del tipo que sea, por pérdidas resultantes del uso de esta información y, en su caso, el usuario confiará en los comentarios, las opiniones y los análisis contenidos en el material por su propia cuenta y riesgo.

Los productos, los servicios y la información podrían no estar disponibles en todas las jurisdicciones y son ofrecidos fuera de los Estados Unidos por las filiales de FT o sus distribuidores conforme lo permitan las leyes y los reglamentos locales. Consulte a su propio asesor profesional o su contacto institucional de Franklin Templeton para obtener información adicional sobre la disponibilidad de dichos productos y servicios en su jurisdicción.

Emitido en EE. UU. por Franklin Distributors, LLC, One Franklin Parkway, San Mateo, California 94403-1906, (800) DIAL BEN/342-5236, franklintempleton.com. Franklin Distributors, LLC, miembro de la FINRA/SIPC, es el distribuidor principal de los productos registrados en EE. UU. de Franklin Templeton, que no están asegurados por FDIC, podrían perder valor, no cuentan con garantía bancaria y solo están disponibles en las jurisdicciones en las que esté permitida la oferta o solicitud de oferta de dichos productos en virtud de la legislación y la normativa aplicables.

———————————————————–

1. El índice de precios de los PCE principales se define como los precios de los gastos en consumo personal (PCE) excepto alimentos y energía. El índice de precios de los PCE principales mide los precios que pagan los consumidores por bienes y servicios sin la volatilidad causada por las fluctuaciones de los precios de los alimentos y la energía para revelar las tendencias de inflación subyacentes.

2. Fuente: Franklin Templeton Institute.

3. «Monetary Tightening Cycles and the Predictability of Economic Activity». Banco de la Reserva Federal de Nueva York. Octubre de 2009.

4. Fuente: Franklin Templeton Institute.

5. Fuente: Bloomberg. 15/6/2022.

6. Fuentes: Macrobond, Estados Unidos, encuestas sobre consumidores, Universidad de Míchigan, actitud de los consumidores, índice de actitud de los consumidores. La primera observación data de noviembre de 1952.

7. Fuente: Regla Sahm del Banco de la Reserva Federal de St. Louis. La regla de Sahm detecta señales relacionadas con el inicio de una recesión cuando el promedio móvil de tres meses de la tasa nacional de desempleo (U3) aumenta 0,50 puntos porcentuales o más con respecto a su mínimo durante los 12 meses previos.

8. Franklin Templeton Institute. 15/6/2022.

Español

Español English

English Italiano

Italiano