Questo contenuto è disponibile anche in: Inglese

Da inizio anno i mercati azionari evidenziano una forte volatilità. Al principio hanno subito una flessione quando l’inflazione ha costretto le principali banche centrali ad alzare i tassi più rapidamente del previsto. Oltre a incredibili sofferenze, la guerra in Ucraina scatenata dall’invasione russa ha portato con sé anche maggiore incertezza, importanti sanzioni e variazioni alle politiche, nonché problemi alle forniture di commodity. Nelle ultime settimane i mercati hanno registrato un parziale recupero e ora gli investitori si chiedono che cosa li attende.

Punti chiave

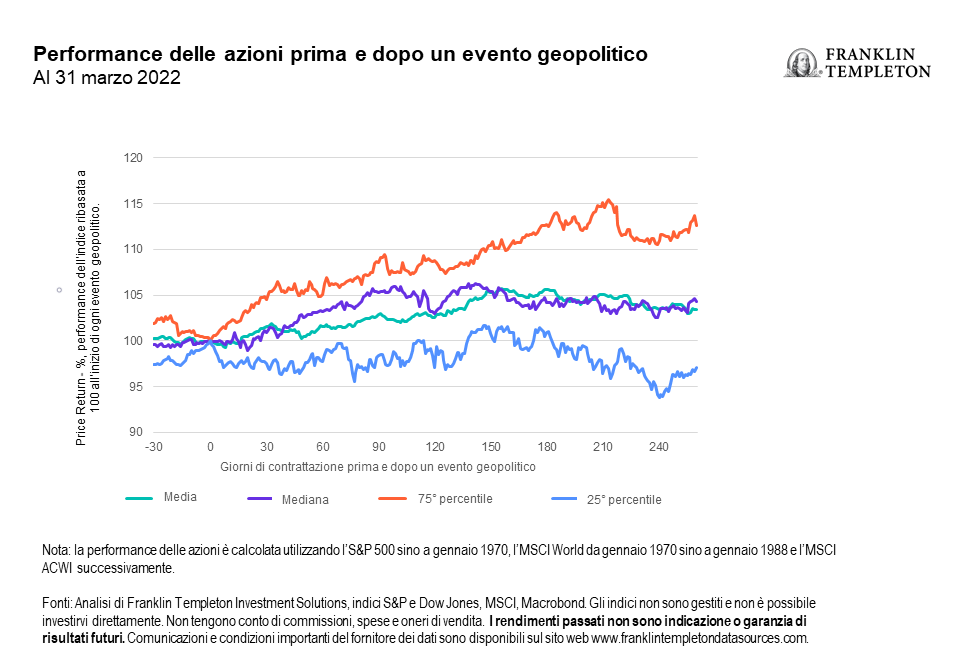

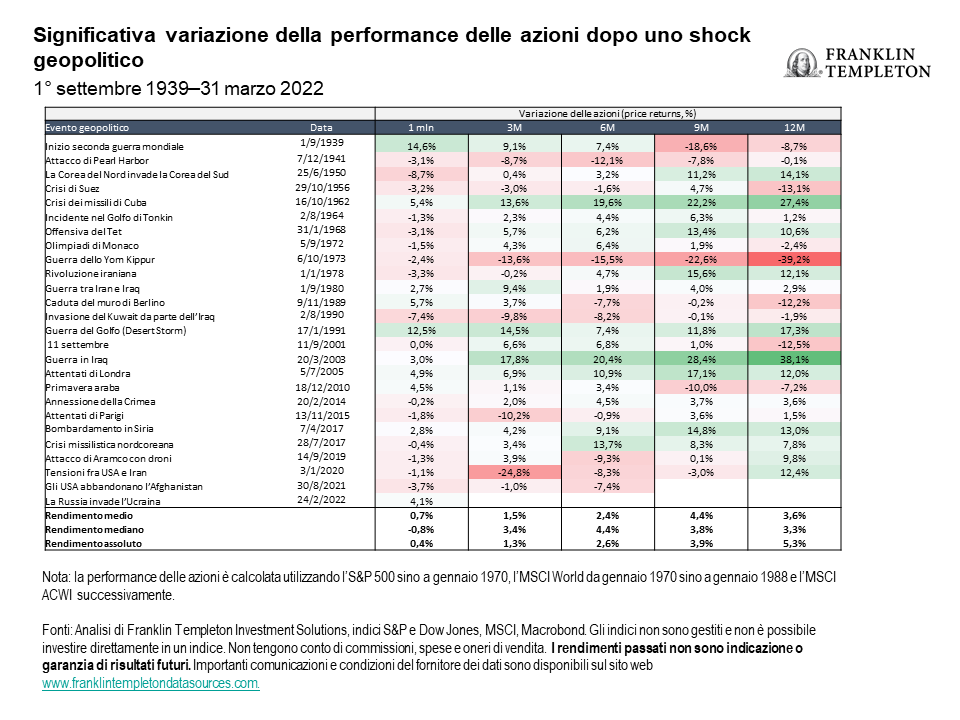

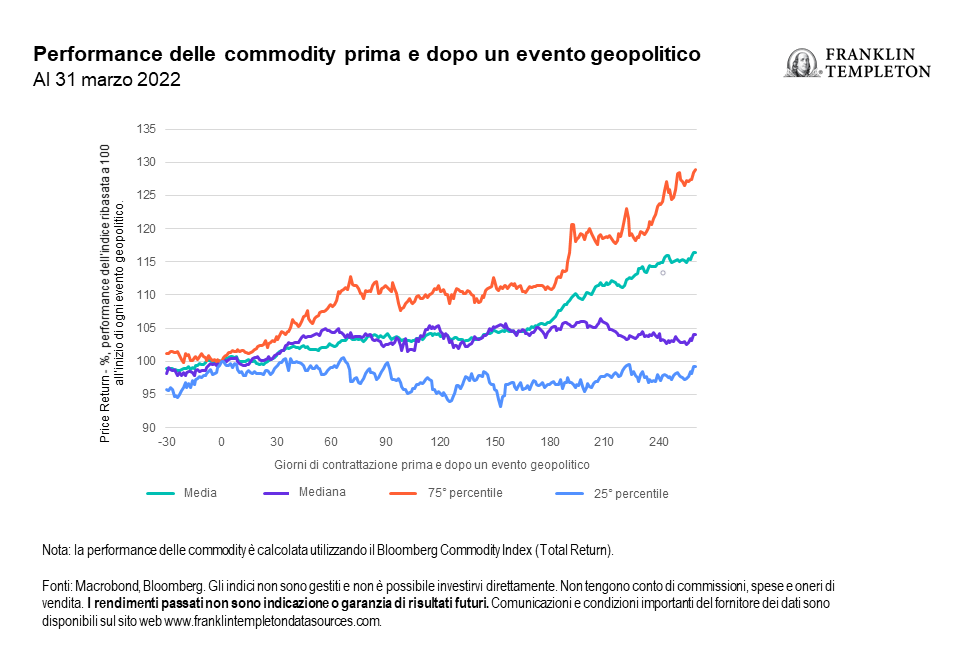

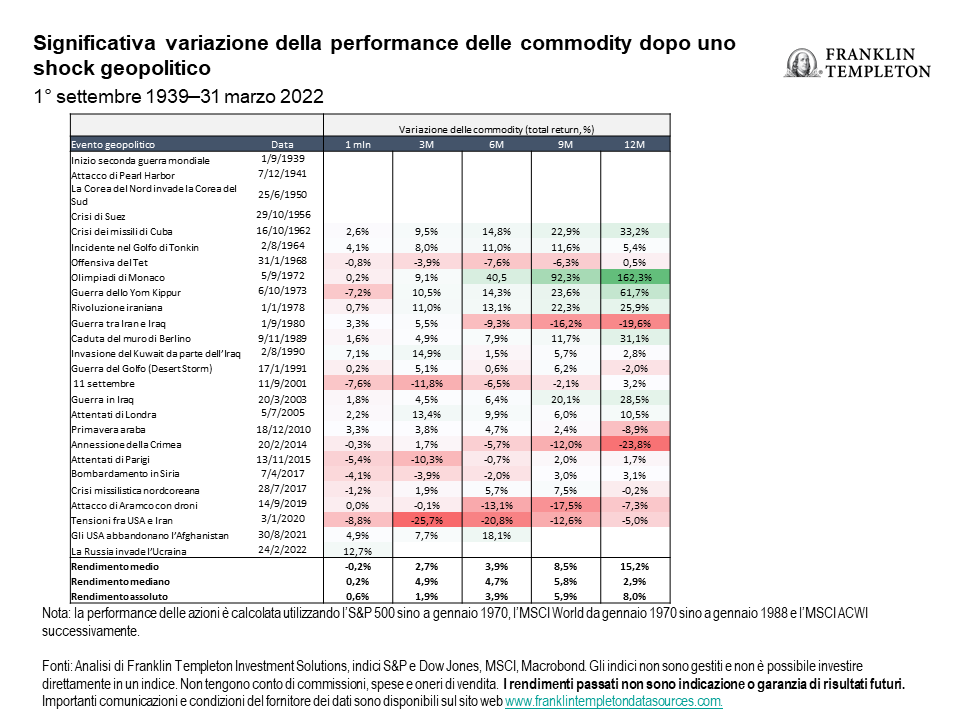

- Non esiste un manuale di istruzioni per l’asset allocation adatto a qualsiasi situazione. Benché “acquistare a prezzi stracciati” sia una pratica molto comune, abbiamo riscontrato che le performance di azioni e commodity sono molto diverse dopo un avvenimento di natura geopolitica.

- Il nostro quadro di riferimento per valutare il da farsi in caso di eventi geopolitici tiene conto della possibile durata e dell’impatto dell’evento a livello regionale. In caso di eventi globali e di lunga durata vi sono maggiori probabilità di turbolenze circa l’andamento degli asset.

- A nostro parere la guerra fra Russia e Ucraina può essere definita a tutti gli effetti un evento geopolitico globale con implicazioni a lungo termine.

- Un altro fattore importante è il contesto macroeconomico, oggi sempre più fragile per quanto riguarda gli asset rischiosi.

- La nostra analisi della performance degli asset dopo un evento geopolitico e il conseguente deterioramento del contesto macroeconomico ci induce a preferire un approccio cauto e flessibile agli asset rischiosi.

Quali linee guida seguire per l’asset allocation?

Dopo il rally dell’azionario globale dei paesi sviluppati del 6% circa rispetto ai minimi di inizio marzo,1 ha preso piede la comune prassi di “acquistare a prezzi stracciati”, soprattutto per quanto riguarda la strategia di investimento in presenza di eventi geopolitici. Ma noi ci guardiamo bene dal celebrare prematuramente la buona riuscita di una simile strategia. Se analizziamo una serie variegata di eventi geopolitici, risulta evidente che la performance degli asset può variare anche parecchio nell’anno successivo a uno di questi avvenimenti.

Sono molti i motivi per cui la performance può variare dopo un evento geopolitico. Innanzitutto vengono definiti geopolitici diversi tipi di eventi: imprevedibili attacchi terroristici, cambiamenti del regime politico, controversie locali sui territori, guerre globali, ecc. La maggior parte di queste crisi porta con sé conseguenze terribili sul fronte umanitario, ma per il resto sono molto differenti tra loro e si sviluppano nei contesti politici e macroeconomici più disparati.

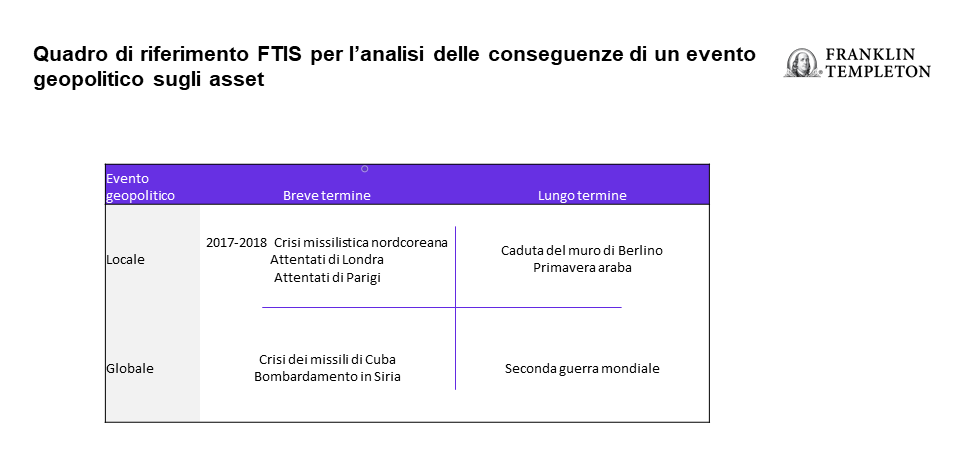

Il nostro quadro di riferimento per stabilire l’asset allocation in caso di eventi geopolitici eterogenei tiene conto della possibile durata e dell’impatto dell’evento a livello regionale. In caso di eventi globali e di lunga durata vi sono maggiori probabilità di sconvolgimento delle dinamiche di domanda e offerta e, quindi, dell’andamento degli asset. Dalla nostra analisi risulta che molti eventi geopolitici sono localizzati e hanno vita breve. Alcuni hanno conseguenze globali o di lunga durata ma solo pochi presentano entrambe queste caratteristiche. La tabella che segue esemplifica la casistica.

In quale caso rientra la guerra in Ucraina? Anche se al momento i combattimenti sono circoscritti all’Ucraina e ai confini con la Russia, il conflitto ha implicazioni a livello mondiale. Le sanzioni coordinate imposte dalle economie occidentali – Stati Uniti ed Europa – hanno amplificato le ripercussioni della guerra. Anche il rincaro delle commodity, che interessa vari settori, ha conseguenze di portata globale.

Sebbene non sia possibile prevederne la durata, la guerra è in atto da più tempo di quanto previsto da molti osservatori. E riteniamo vi siano diverse implicazioni a lungo termine che dureranno ben oltre la fine dei combattimenti. Questa guerra ha messo in luce la dipendenza energetica dell’Europa dalla Russia e ha accelerato la transizione del vecchio continente verso altri fornitori. Di conseguenza si sono moltiplicati gli investimenti in forme di energia alternative, soprattutto energie pulite. Sul piano geopolitico, il conflitto ha ulteriormente compattato i Paesi NATO e aumentato il divario fra la Russia e gli Alleati. Nel lungo periodo il riorientamento rispetto alla globalizzazione probabilmente accelererà. Ad esempio, nel caso delle scorte il mantra ricorrente “just in time” (appena in tempo) potrebbe trasformarsi in “just in case” (all’occorrenza).

Il contesto macroeconomico

Un’altra spiegazione della dispersione della performance è data dalle sostanziali modifiche del quadro macroeconomico in caso di eventi geopolitici di portata storica. Dalla nostra analisi emerge che anche il punto di partenza generale ha la sua importanza (un’importanza enorme), poiché gli sviluppi geopolitici spesso accelerano macro trend già in atto.

Si tratta di una considerazione di un certo rilievo in questo momento, dato che si prevede un rallentamento della crescita al livello tendenziale in un contesto inflazionistico difficile. La guerra nell’Europa orientale ha intensificato entrambe le tendenze. Le pressioni inflazionistiche sono in aumento non solo per effetto del rincaro dell’energia, ma anche perché Russia e Ucraina hanno un ruolo di spicco nelle filiere globali e la guerra in corso avrà conseguenze negative sulla produzione di generi alimentari, semiconduttori, auto e altri beni. L’inflazione più elevata intacca la fiducia dei consumatori di tutto il mondo e riduce il potere di acquisto reale. In ultima analisi tale situazione dovrebbe sostenere la decelerazione della crescita.

Come se non bastasse il mix sfavorevole di crescita e inflazione, le stime sulla politica monetaria ci sembrano sempre più incerte. Quasi tutte le grandi banche centrali (eccezion fatta per quelle di Cina e Giappone) dovrebbero inasprire i tassi di riferimento entro fine anno, in alcuni casi di parecchio. Le recenti dichiarazioni della Federal Reserve dipingono tuttora un assetto futuro più restrittivo.

Implicazioni per i portafogli multi asset

Il mese scorso la nostra analisi della performance degli asset dopo un evento geopolitico e il deterioramento del contesto macroeconomico ha indotto il team a contenere l’entusiasmo. Manteniamo le distanze dall’azionario europeo preferendo invece le azioni dell’America settentrionale, posizionata in modo più favorevole in termini di forniture energetiche e meno esposta alle conseguenze della guerra sul fronte degli scambi. Le piazze azionarie delle aree emergenti ci sembrano ancora vulnerabili, dato che subiscono gli effetti delle problematiche lungo le filiere e del rallentamento della crescita cinese.

In ambito fixed income, deteniamo una modesta esposizione alla duration delle obbligazioni governative dei Paesi avanzati. Analogamente, sul fronte del credito, preferiamo le asset class con duration inferiore, come i titoli high yield e i prestiti bancari. Riscontriamo un discreto valore nel debito emergente in valuta forte e investiamo preferibilmente nei titoli di Stato della Cina, la cui politica monetaria (accomodante) differisce da quella delle altre parti del mondo. L’incertezza circa la guerra in Ucraina e le sue conseguenze e il difficile contesto inflazionistico richiedono un’attenta valutazione in merito alla futura assunzione di rischio.

Per maggiori informazioni sul contesto economico che influenza i mercati in questo momento, sulle nostre view sulla diversificazione dei portafogli, sulle asset class alternative e sulla gestione attiva si rimanda all’ultimo Global Investment Outlook di Franklin Templeton Investment Solutions.

———————————————————————————–

1. Fonte: MSCI World Index, al 12 aprile 2022. L’indice MSCI World rappresenta le performance delle società ad alta e media capitalizzazione di 23 mercati sviluppati. Gli indici non sono gestiti e non è possibile investire direttamente in un indice. They do not include fees, expenses or sales charges. La performance del passato non costituisce un’indicazione o una garanzia di risultati futuri. MSCI non rilascia alcuna garanzia e non si assume alcuna responsabilità in merito ai dati MSCI riprodotti nel presente documento. Non è consentita alcuna forma di ulteriore ridistribuzione o utilizzo. Questa relazione non è stata redatta né approvata da MSCI. Importanti avvisi dei fornitori di dati e condizioni consultabili nel sito web www.franklintempletondatasources.com.</p

Quali sono i rischi?

Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale. Il valore degli investimenti può subire rialzi e ribassi; di conseguenza, gli investitori potrebbero non recuperare l’intero ammontare del proprio investimento. I prezzi delle azioni subiscono rialzi e ribassi, talvolta estremamente rapidi e marcati, a causa di fattori che riguardano singole società, particolari industrie o settori o condizioni di mercato generali. I prezzi delle obbligazioni si muovono di norma in direzione opposta a quella dei tassi di interesse. Di conseguenza, a mano a mano che i prezzi delle obbligazioni si adeguano a un aumento dei tassi d’interesse, il prezzo delle azioni può diminuire. Gli investimenti in obbligazioni di rating inferiore comportano un rischio più elevato di insolvenza e perdita del capitale. I titoli di debito ed i prestiti a tasso variabile tendono ad avere un rating inferiore ad investment grade. L’investimento in prestiti e titoli di debito a più alto rendimento, con rating inferiore ed a tasso variabile è soggetto ad un rischio di insolvenza più elevato, con conseguente possibilità di perdita del capitale, un rischio che può acuirsi in un contesto di rallentamento dell’economia. Gli interessi conseguiti sui prestiti a tasso variabile variano al variare dei tassi d’interesse vigenti. Pertanto, sebbene i prestiti a tasso variabile offrano un reddito da interessi più elevato quando i tassi d’interesse salgono, essi generano anche un reddito inferiore quando i tassi d’interesse scendono. Le variazioni della solidità finanziaria di un emittente obbligazionario o del rating creditizio di un’obbligazione possono influenzarne il valore. Gli investimenti in titoli esteri comportano rischi particolari associati ad esempio a fluttuazioni dei cambi, instabilità economica e sviluppi politici. Gli investimenti nei mercati emergenti, di cui i mercati di frontiera costituiscono un sottogruppo, comportano rischi più elevati legati agli stessi fattori, oltre a quelli associati in questi mercati alle dimensioni ridotte, alla minore liquidità e alla mancanza di un quadro giuridico, politico, economico e sociale consolidato a sostegno dei mercati mobiliari. I rischi associati ai mercati emergenti sono generalmente amplificati nei mercati di frontiera poiché gli elementi summenzionati (oltre a vari fattori quali la maggiore probabilità di estrema volatilità dei prezzi, illiquidità, barriere commerciali e controlli dei cambi) sono di norma meno sviluppati nei mercati di frontiera. Nella misura in cui una strategia si concentra di volta in volta su particolari Paesi, regioni, industrie, settori o tipi di investimento, può essere soggetta a un rischio più elevato di sviluppi negativi in tali aree di focalizzazione rispetto a una strategia che investe in una gamma più ampia di paesi, regioni, industrie, settori o investimenti.

Informazioni legali importanti

Il presente materiale è d’interesse puramente generale e non deve essere interpretato come una consulenza d’investimento personale o una raccomandazione o sollecitazione di acquisto, vendita o detenzione di un titolo o adozione di una strategia d’investimento. Non costituisce una consulenza legale o fiscale. Questo materiale non può essere copiato, distribuito o pubblicato senza il previo consenso scritto di Franklin Templeton.

Le opinioni espresse sono quelle del gestore degli investimenti e i commenti, le opinioni e le analisi si intendono rese alla data di pubblicazione e sono soggette a modifiche senza preavviso. Le ipotesi sottostanti e queste opinioni sono soggette a modifiche in base al mercato e ad altre condizioni e possono differire da quelli di altri gestori di portafoglio o della società nel complesso. Le informazioni fornite in questo materiale non intendono costituire un’analisi completa di ogni fatto sostanziale concernente qualsiasi paese, regione o mercato. Non vi è alcuna garanzia che un’eventuale previsione o proiezione relativa all’economia, il mercato azionario, il mercato obbligazionario o i trend economici dei mercati si realizzeranno. Il valore degli investimenti e il reddito da essi derivante possono subire rialzi e ribassi e gli investitori potrebbero pertanto non recuperare l’intero ammontare del proprio investimento. Le performance passate non sono necessariamente indicazione o garanzia di performance future. Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale.

Le ricerche e le analisi contenute nel presente materiale sono state ottenute da Franklin Templeton per finalità proprie, pertanto potranno essere utilizzate esclusivamente in relazione alle stesse, e vengono fornite agli investitori solo con riferimento al caso specifico. Nella realizzazione del presente materiale, possono essere stati utilizzati dati provenienti da fonti terze che Franklin Templeton (“FT”) non ha verificato, convalidato o certificato in modo indipendente. Sebbene le informazioni siano state reperite presso fonti che Franklin Templeton considera affidabili, non si fornisce alcuna garanzia circa la loro accuratezza e non si esclude che le suddette siano incomplete o non esaustive; inoltre le informazioni potrebbero essere modificate in qualsiasi momento senza preavviso. Eventuali riferimenti a titoli specifici non costituiscono una raccomandazione all’acquisto, alla detenzione o alla vendita di alcun asset, né dovranno essere considerati come tali, e le informazioni fornite in merito ai suddetti titoli specifici (ove presenti) non sono un fondamento sufficiente su cui basare le proprie decisioni di investimento. FT non si assume alcuna responsabilità in ordine a perdite derivanti dall’uso di queste informazioni e la considerazione dei commenti, delle opinioni e delle analisi in questo materiale è a sola discrezione dell’utente.

Prodotti, servizi e informazioni potrebbero non essere disponibili in tutte le giurisdizioni e sono offerti da società affiliate di FT e/o dai rispettivi distributori come consentito dalle leggi e normative locali. Si invita a rivolgersi al proprio consulente finanziario professionale per ulteriori informazioni sulla disponibilità di prodotti e servizi nella propria giurisdizione.

Pubblicato da Franklin Templeton International Services S.à r.l. Succursale Italiana – Corso Italia, 1 – 20122 Milano – Tel: +39 0285459 1- Fax: +39 0285459 222.

CFA® e Chartered Financial Analyst® sono marchi commerciali registrati di proprietà del CFA Institute.

Italiano

Italiano English

English