简体中文版的连结: 英语

关键要点

- 尽管美联储 的加息开始见效,但通胀仍然是棘手问题,我们预计美联储在开始降息前可能需要更多时间来观察经济状况如何演变。

- 更高的利率导致了最近银行倒闭和贷款条件收紧,这有助于美联储实现其通胀目标,但并不能反映整个银行业的情况。

- 我们赞成 60/40 的配置比例,倾向于固定收益而非股票。当我们找到机会时,我们可能会逐步转向固定收益,特别是在投资级信贷领域。

- 在这种不确定的环境下,我们对股市持谨慎态度,认为广泛配置不同行业很重要。

美联储可能暂停加息

在 5 月份的政策会议上,美联储将联邦基金利率提高了 25 个基点,目标区间为 5.00%-5.25%。回顾过去,美联储在 14 个月左右的时间里已经加息 500 个基点,这不仅从收紧的幅度来看是巨大的,而且速度也是相当快的。我们清楚地看到,这一紧缩周期对房地产等利率敏感性更高的经济领域产生了影响,同时也给银行体系带来了压力。

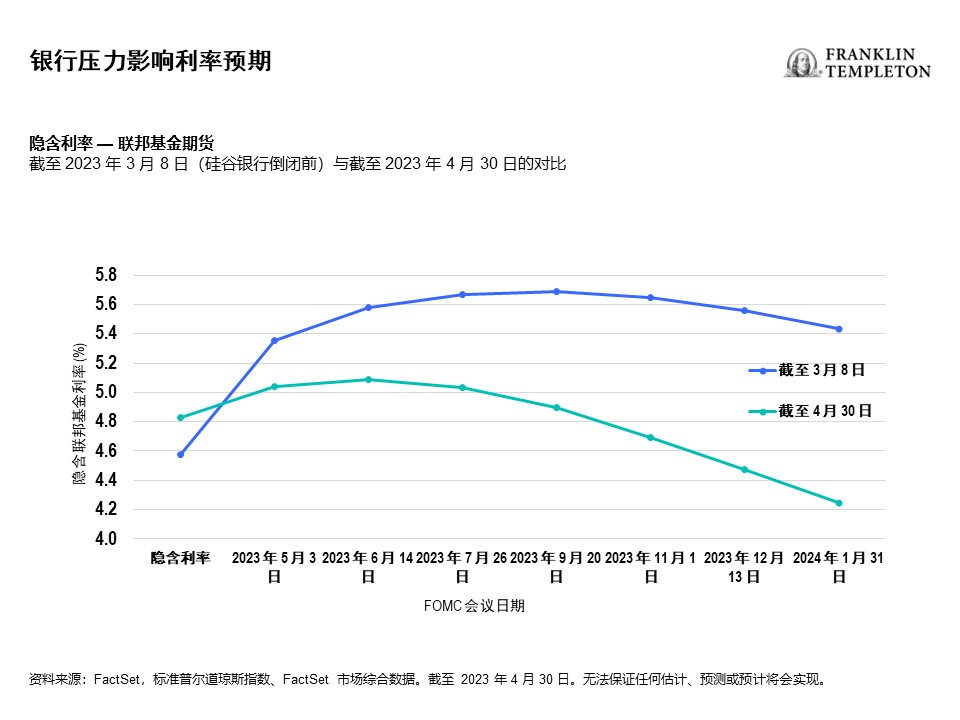

我们认为,5 月份的加息可能是我们在本轮紧缩周期中看到的最后一次加息 — 至少在一段时间内是这样。有明确的证据表明,美国经济内部的经济疲软正在加剧,我们认为美联储在实现 2% 通胀目标的道路上已经完全进入限制性领域。此外,贷款条件也在收紧,这对美联储也有一定作用。市场现在的定价预计,在 2024 年 1 月的美联储会议期间,将有三到四次降息。但我们对这个问题要谨慎一点,我们认为美联储在采取行动前需要更多时间来观察整体经济形势如何演变。

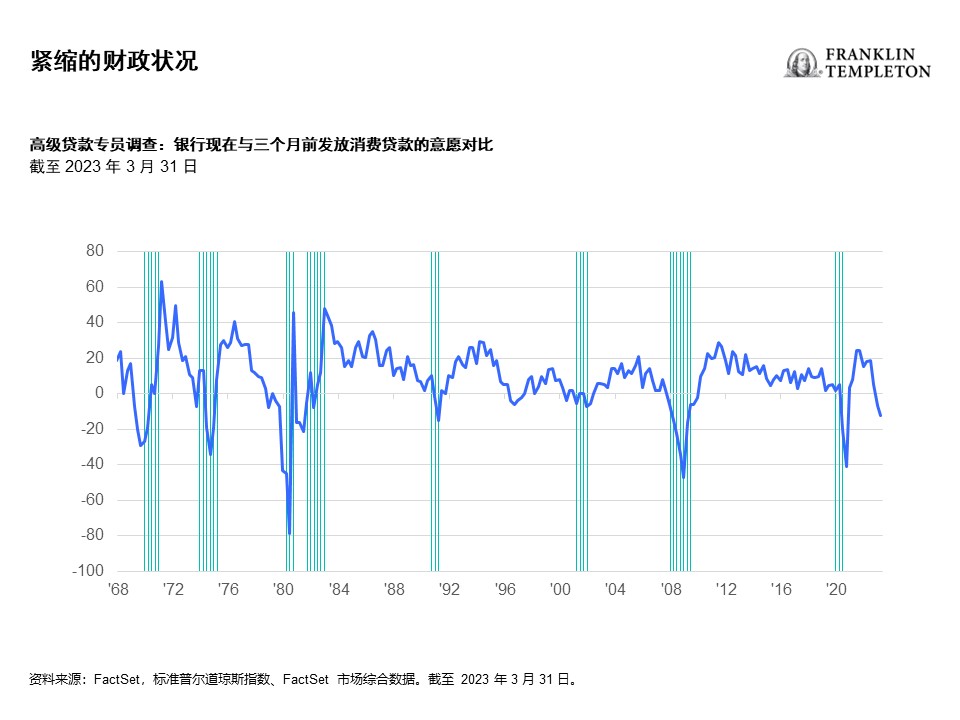

尽管总体通胀和核心通胀最初从高点回落的速度相对较快,这让市场预期美联储越来越接近其目标,但我们发现,经济中仍存在大量过剩的流动性。消费者支出开始减弱,但核心通胀 — 消费者价格指数 (CPI) 和个人消费支出 (PCE) — 被证明更加棘手,这对美联储来说是个挑战。到目前为止,劳动力市场仍然很有弹性,给工资带来了上升压力。我们认为目前正在取得进展,但在更接近 2023 年第四季度的时候,我们可能会看到真实证据,表明核心价格已经达到美联储可以开始考虑取消限制性政策并变得更加中性。由于贷款规模略有收缩,尤其是在地区性银行内部,中小企业可能会受到更大的负面影响。

美国银行板块的整体健康状况

继摩根大通 (JPMorgan Chase) 最近收购第一共和银行 (First Republic Bank) 后,这是过去两个月内第四起美国银行破产案,市场参与者对银行板块波动感到担忧是可以理解的。显然,加息给一些银行造成了资产负债表压力 — 硅谷银行和第一共和银行就是两个备受瞩目的例子。每当出现此类冲击时,我们都可以合理地预计,一些风险控制不力或奉行激进增长政策的银行将受到影响。然而,我们认为区域性银行最近的动荡并不反映整个银行体系的健康状况。

大幅转向债券投资

2022 年下半年,我们的战略发生了重大转变,从股票转向固定收益。与传统的 60% 股票/40% 固定收益配置相比,我们转向了 60% 固定收益/40% 股票配置。在金融危机后的 15 年里,随着美联储在短时间内零利率变为中性利率再到充分限制,利率大幅上升。这在整个固定收益市场造成了巨大的混乱,截至 2023 年 3 月 31 日,收益率升至 4% 至 5%,而此前 10 年的收益率约为 2.5%。1 这种快速的利率变动改变了游戏规则,对我们来说是一个巨大的机会,特别是考虑到目前不确定的宏观经济环境。

展望未来,我们认为债券收入的吸引力仍然很重要,因为这些证券比其他风险资产具有更强的防御能力。具体而言,我们将继续关注投资级公司信贷的潜在机会,但前提是该资产类别继续创造我们认为具有吸引力的收益和总回报潜力。美国国债也可能继续成为我们策略的核心部分,因为它们可以针对潜在的市场下跌提供下行风险管理。

股票的不确定性环境

今年第一季度,我们看到部分股市表现相对良好。然而,展望 2023 年下半年和 2024 年,我们预计企业盈利将持平,甚至可能略有下降。虽然到目前为止有所反弹,但企业出现的迹象表明,创造增长的难度越来越大。其中一个原因是经济增长放缓。尽管许多公司在定价或产品与服务组合方面继续表现出积极态势,但收入开始略有下降。此外,较高的成本导致利润率下降。

我们认为,目前股票的不利因素多于有利因素,经济背景仍不明朗。因此,我们对在这个时候增加增量股票风险敞口方面非常谨慎。

跨板块的机会

在股市中,我们不仅关注宏观环境以及我们对经济和市场的预期,而且我们还深入研究不同板块的机会,因为市场存在巨大的差异。去年表现突出的板块,比如公用事业、医疗保健和必需消费品,今年已经下滑。在我们看来,这类公司没有什么问题,但我们更喜欢久期更长的公司债券,它们的收益率更高,票面价值更低。这是我们转向更大固定收益风险敞口的重要原因。在固定收益方面,我们倾向于医疗保健,但我们在固定收益和股票方面都保持了广泛的板块多元化。

根据我们的分析,目前市场为我们提供了实现多元化的良好机会,我们认为板块多元化是帮助我们管理整体策略风险的关键途径。

Copyright © 2023。富兰克林邓普顿。 版权所有。

本文件由富兰克林邓普顿编制。本文件并不是广告。本文件只作参考用途,并不构成要约或招揽中华人民共和国(「中国」)的公众认购或出售任何投资项目。本文件所载信息不应被视作为投资、法律、税务或其他建议,亦不应作为作出投资或其他决定的依据。个别证券的提述并不构成或不应被视为购买、持有或出售有关证券的建议,而任何有关个别证券的信息(如有)并不能构成依据足够去作出投资决定。本文件并不构成富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事在中国进行任何商业活动。

本文件所载之评论、意见或推测乃根据或取自相信属可靠的来源。富兰克林邓普顿及其管理团队已专业谨慎及勤勉地收集及处理本文件中的资料。然而,富兰克林邓普顿并不保证资料的準确及完整性。过往数据可能不时经数据提供者重新调整。富兰克林邓普顿将不会对任何使用本文件的人士或其他人或机构就本文件所载的不正确之处或任何内容上的错误或遗漏承担任何责任,不论导致该等不正确,错误或遗漏的原因。

投资附带风险,过往业绩不代表或不保证将来的表现。本文件中所表达的任何估计或预测概不保证将会实现。所表达的任何观点均为富兰克林邓普顿投资组合管理团队的观点。本文的基本假设和观点可因应情况修改而不作另行通知。任何对经济、股市、债券或不同市场的经济趋势的预测或推算,并不一定代表将来或可能的表现。富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事对任何因使用本文件或其内容而引致的任何损失概不负责。

在取得富兰克林邓普顿的事先书面同意前,不得以任何方式复制、派发或发表本文件。本文件可能在某些地区限制派发。任何人士管有本文件应就有关限制详情征询意见,并遵守该等限制(如有)。

—————————————————————

- 资料来源:彭博资讯,截至 2023 年 3 月 31 日。以彭博美国综合债券指数 (Bloomberg US Aggregate Bond Index) 为代表的更广泛的固定收益市场,这是一个宽基市值加权债券市场指数,代表在美国交易的中期投资级债券。指数未经管理,也不能直接投资于指数。指数不包括手续费、支出或销售费用。过往表现不可作为未来业绩的指标。欲获得更多数据提供者的资料,敬请浏览网站franklintempletondatasources.com。

简体中文

简体中文 English

English