简体中文版的连结: 英语

目前美国2024年总统大选的局面已定,至少对主要政党而言是如此。现任总统拜登将力争连任,前总统特朗普则成为其竞争对手。多位知名第三方(或不属于任何政党)参选人也将成为许多州的候选人,正如美国大选的历史所显示的那样,他们可能在11月成为左右选情的关键。

然而,本文的目的并不是要评估哪位候选人可能胜出,或哪个政党将在美国参议院或众议院选举后取得大多数议席。相反,我们旨在概述民主、共和两党之间的主要政策差异,并就两党的政策内容对今年和明年资本市场的影响做出总结。

背景

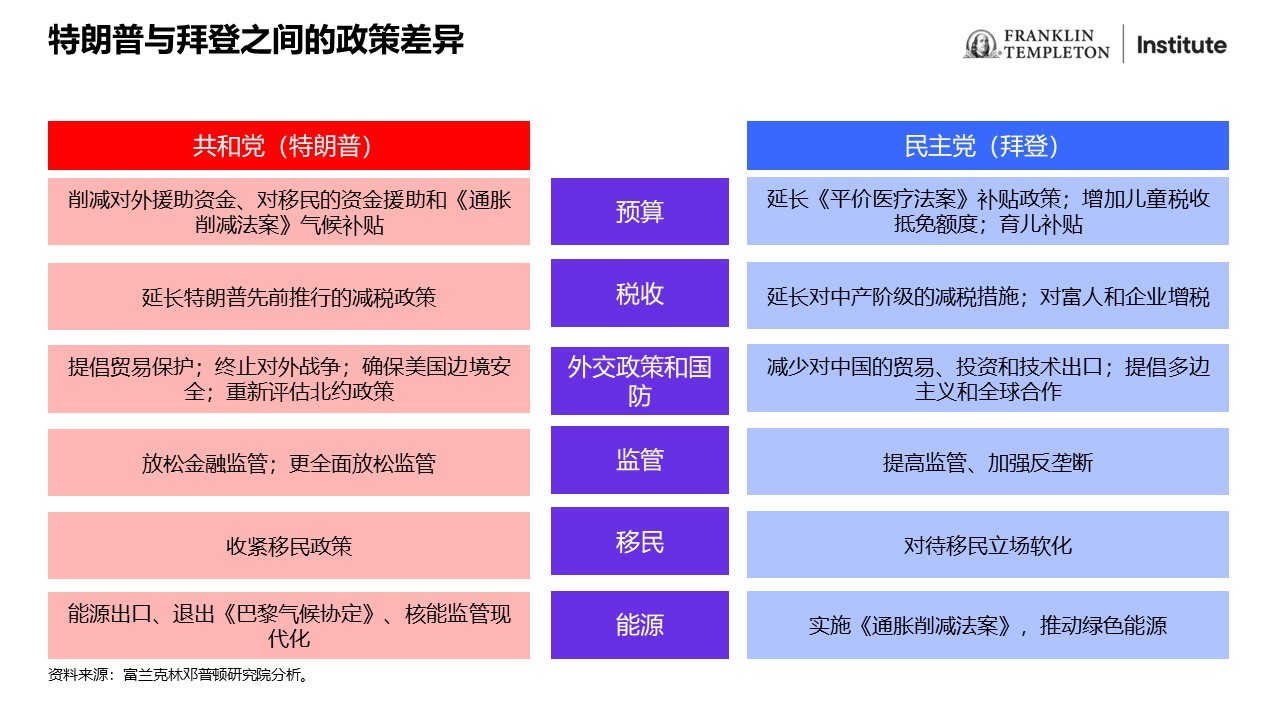

首先,虽然我们注意到民主、共和两党之间的政策似乎存在明确分歧,但两位总统候选人仍尚未制定完整政纲。他们一般会在共和、民主两党举行大会前后(分别于7月和8月),才发表完整政纲。不过,我们仍可列出潜在的差异,包括表1所示的各项差异。

表 1:候选人的政治立场

分治政府带来什么影响?

然而,除非在国会的参众两院(即美国参议院和众议院)取得大多数议席的政党与总统属于同一政党,否则总统在立法方面的权力相对受限。近年来,随着美国政局越趋党派化,有关国防支出、拨款、税收和移民等各项议题的立法都受到分治政府的阻碍。因此,如果总统所属政党在参众两院没有取得大多数议席,在许多情况下均有可能不能落实部分或全部政纲。

然而,即使美国2024年大选结果形成分治政府,仍有一个领域的立法工作可能在2025年落实。这个领域就是联邦税收。

原因在于前总统特朗普签署的《2017年减税与就业法》有大部分内容将在2025年底自动失效。除非通过立法解决这个问题,以及在2025年获总统签署成为法案,否则许多美国人将面对税收增加,而这是两党均希望避免的情况。

具体来说,如果《减税与就业法》在2025年底失效而未得到处理,大多数美国家庭将需要支付更高的边际税率,而且标准扣税额也会减少。此外,除非明年通过新立法,否则应缴纳联邦遗产税的水平将会减半。相反,除了“奖励性折旧”外,公司税的大部分变动将不会在2025年自动失效。

如上所述,民主党或共和党执政者都希望避免在2025年增加税收,以免对众多美国人造成打击。因此,无论今年秋季美国大选的结果如何,我们预计国会和当选总统均会寻求将2017年法案中的多项(甚至是全部)条文的效力至少扩大到大多数的纳税人。两党似乎都同意,收入低于大约400,000美元的纳税人无需缴纳更高税款。

预算赤字和利率

除非政府提高其他税收,否则这将意味着削减赤字(如有)的责任将落在支出限制上。然而,我们认为如果没有设立机制,以改革社会保障和医疗保险等最受两党关注的主要强制性支出项目,政府将难以削减赤字。这是源于强制性支出和国债利息占联邦政府总支出的70%以上。[1]由于国防预算占余下可自由支配支出的一半,国会和总统将难以找到合适的削减支出项目以降低赤字。

然而,这并不意味预算赤字占国内生产总值的百分比必定会提高。过去两年赤字持续减少,而除非出现经济衰退,否则联邦赤字占国内生产总值的比重将趋于稳定,甚至会进一步轻微下跌。

基于这个原因,加上通胀降温极有可能使美联储在今明两年降息,无论谁当选总统,以及哪个政党控制国会,政府债券收益率都很可能下跌。

对资本市场的影响

有鉴于此,从宏观经济、财政或货币政策的角度来看,无论是对美国总统的选择还是国会主要控制权的改变(如有),是否会对经济增长、总体利润或利率(推动资本市场整体回报的关键因素)等变量产生重大影响,想要得出结论都是很困难的。

然而,这并不代表风险溢价将维持较低水平。选举出现争议(更不用说是宪法危机),可能对国内外投资者如何评估美国的国家风险产生重大的短期(甚至可能是长期)影响。如果美国在2025年出现分治政府,导致政府停摆和潜在违约的威胁反复出现,也将对风险评估产生不利影响。

不过,大选结果更有可能影响的是板块和行业的投资决策。举例说,如果特朗普与共和党大获全胜,可能会使许多目前受到严厉监管的板块受益,例如金融、医疗保健和碳能源(石油、煤炭和天然气)。另一方面,如果拜登与民主党大获全胜,将使另类能源和基础设施等板块受益。

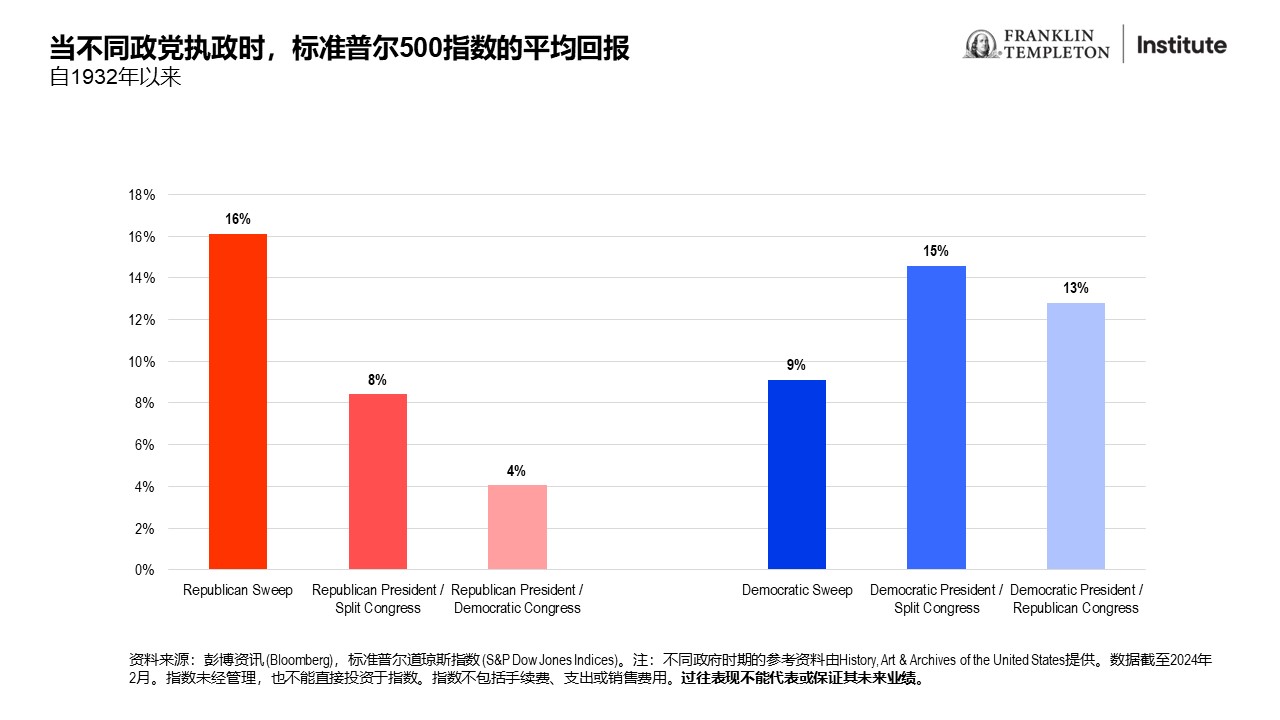

我们认为,美国两党在过去大选的结果对市场表现的影响(见下表2)并不会为现今投资者提供有用的指引。

表 2:自1932年以来的股市表现与大选周期

与十年前相比,民主、共和两党均出现重大变化,更不用说几十年前了。与艾森豪威尔(Eisenhower)或里根(Reagan)时期的典型共和党选民相比,目前共和党的大部分选民都是蓝领、收入较低、教育程度较低的民众,他们通常对放松管制、减税、自由贸易或正统的财政和货币政策兴趣不大。与1930年代或1940年代起源于工人阶级的民主党相比,目前民主党获得更多大学毕业的精英所支持,当中包括商业、金融和科技领域的人才,选民变得更多元化。因此,民主党的政策不再如以往一样,被普遍认为是“对企业持敌视态度”。

另外,目前股市的估值偏高(高于长期标准)和盈利高企(高于长期平均水平),反映股市在未来五到十年的整体回报可能低于2000年到2025年的水平。当然,执政党可能使以上情况变得更差或更好,但无论哪个政党获胜,均可能不太有利于未来股市持续强劲上涨。

我们通过对特朗普就任总统前三年、特朗普就任总统的首三年,以及拜登就任总统的首三年进行分析,就目前市场环境得出了以下主要结论:

- 股票和信贷市场的初始估值更高。

- 利率初始水平大幅走高。

- 盈利预期升温,国内生产总值预期则降低。

- 消费信心下降。

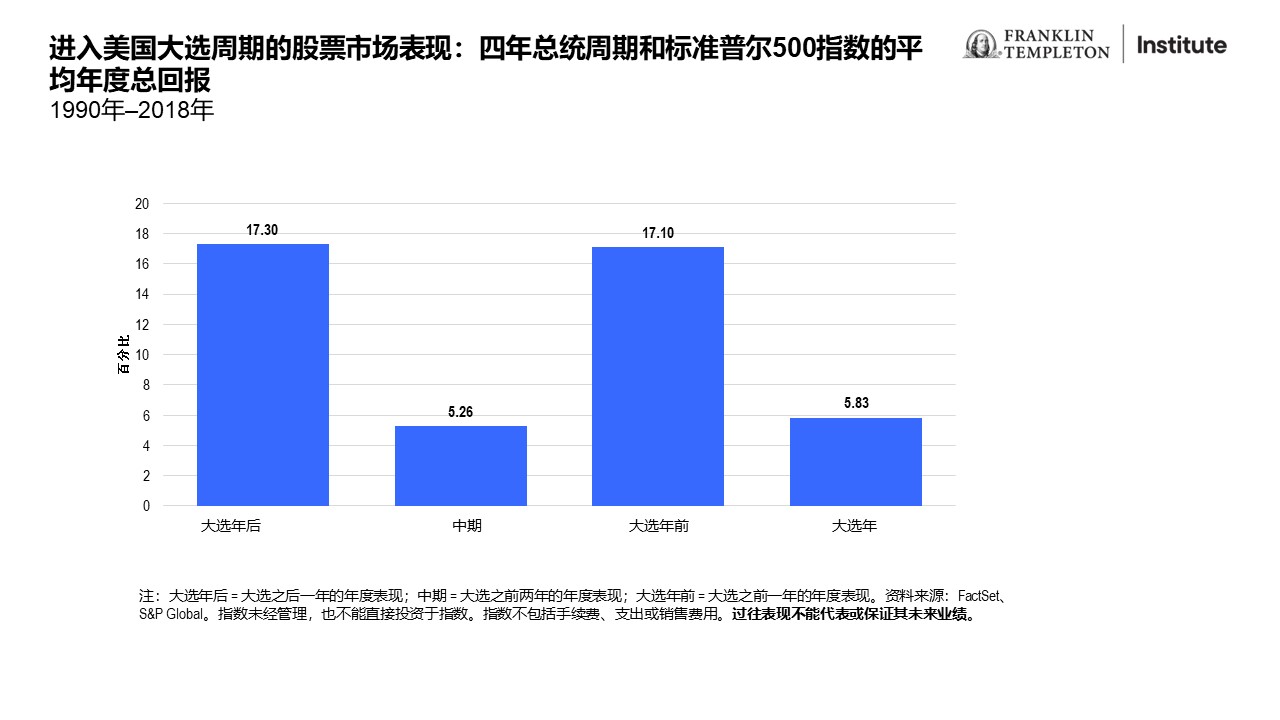

以上情况对11月举行大选前的市场前景意味着什么?从历史可见,大选年的股市回报偏低(见表3)。我们认为这个情况是合理的,因为大选结果可能悬而未决,加上过去12个月市场的表现非常强劲。在某些时候,我们认为有必要进行一些整合。

表 3:美国市场和大选

债券市场有望进一步向好,但这与大选的关系不大,反而是因为在经济增长放缓的情况下,通胀回落将促使美联储从2024年中开始降息。可以肯定的是,我们认为美联储不会因为大选而放弃做出适当的货币政策决定。当局将保持其独立性,并根据其任务行事。

鉴于目前的环境和民主、共和两党的政策立场转变,任何实质性的政策指令均可能难以获得支持;我们认为,聚焦于目前的经济和投资周期基本面,将可发挥更大的效用。我们的研究显示,随着利率政策趋向放宽,固定收益资产显得别具吸引力。与此同时,“七巨头”(Alphabet、亚马逊、苹果、Meta、微软、英伟达和特斯拉)以外的许多大盘股的盈利预期均超过市场平均水平,我们认为这些股票的估值更具吸引力。我们认为,如果考虑将大选结果作为证券选择的因素,板块偏好便可能提供最佳的投资机会。我们将继续关注这次大选周期的走向,并随着事态发展分享我们的想法。

Copyright © 2024。富兰克林邓普顿。 版权所有。

本文件由富兰克林邓普顿编制。本文件并不是广告。本文件只作参考用途,并不构成要约或招揽中华人民共和国(「中国」)的公众认购或出售任何投资项目。本文件所载信息不应被视作为投资、法律、税务或其他建议,亦不应作为作出投资或其他决定的依据。个别证券的提述并不构成或不应被视为购买、持有或出售有关证券的建议,而任何有关个别证券的信息(如有)并不能构成依据足够去作出投资决定。本文件并不构成富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事在中国进行任何商业活动。

本文件所载之评论、意见或推测乃根据或取自相信属可靠的来源。富兰克林邓普顿及其管理团队已专业谨慎及勤勉地收集及处理本文件中的资料。然而,富兰克林邓普顿并不保证资料的準确及完整性。过往数据可能不时经数据提供者重新调整。富兰克林邓普顿将不会对任何使用本文件的人士或其他人或机构就本文件所载的不正确之处或任何内容上的错误或遗漏承担任何责任,不论导致该等不正确,错误或遗漏的原因。

投资附带风险,过往业绩不代表或不保证将来的表现。本文件中所表达的任何估计或预测概不保证将会实现。所表达的任何观点均为富兰克林邓普顿投资组合管理团队的观点。本文的基本假设和观点可因应情况修改而不作另行通知。任何对经济、股市、债券或不同市场的经济趋势的预测或推算,并不一定代表将来或可能的表现。富兰克林邓普顿、其关联公司及人士、其高级人员、职员或董事对任何因使用本文件或其内容而引致的任何损失概不负责。

在取得富兰克林邓普顿的事先书面同意前,不得以任何方式复制、派发或发表本文件。本文件可能在某些地区限制派发。任何人士管有本文件应就有关限制详情征询意见,并遵守该等限制(如有)。

__________________________________________

[1] 资料来源: “What is the difference between discretionary spending and mandatory spending?” Bookings。2023年7月11日。

简体中文

简体中文 English

English