Questo contenuto è disponibile anche in: Inglese Spagnolo

La curva dei rendimenti dei Treasury USA, nel tratto compreso tra i due e i 10 anni, si è momentaneamente invertita, e molti temono che questo potrebbe rappresentare un segnale negativo per gli asset rischiosi e per l’economia nel suo complesso. In passato le inversioni della curva dei rendimenti hanno segnalato un aumento delle chance di recessione e, a volte, una debole performance azionaria. Tuttavia, per valutare accuratamente la probabilità di questi eventi è necessaria una visione sfumata dei dettagli insieme a un’analisi del quadro macroeconomico. In questo articolo spieghiamo perché le misure della pendenza della curva dei rendimenti possono divergere tra loro e quali sono le implicazioni per il rischio di recessione, la dinamica di crescita e la performance dei mercati azionari USA.

Punti chiave

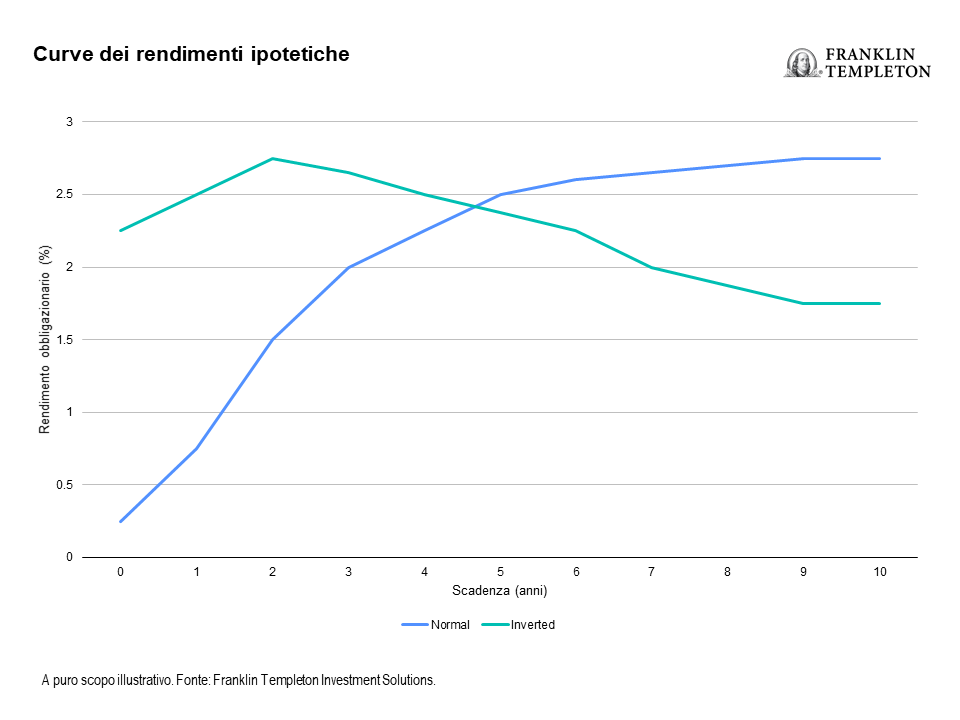

- Comprendere i segnali inviati dalla curva dei rendimenti: la curva dei rendimenti dei Treasury descrive graficamente i rendimenti attesi sui titoli di Stato di diverse scadenze. Di solito vi è una chiara relazione tra le aspettative corrispondenti ai diversi punti, ma talvolta, nei periodi di cambiamento delle politiche economiche, emergono alcune differenze.

- Implicazioni dell’inversione della curva dei rendimenti:

- Rischio di recessione: a nostro parere, il rischio di recessione è aumentato, ma una contrazione economica sarebbe insolita vista la ripidità del tratto a breve della curva dei rendimenti.

- Dinamica di crescita: le inversioni della curva dei rendimenti nel tratto compreso tra i due e i 10 anni sono tipicamente associate a un rallentamento della crescita; questo è in linea con la nostra idea che la crescita sia destinata a decelerare, portandosi verso il trend.

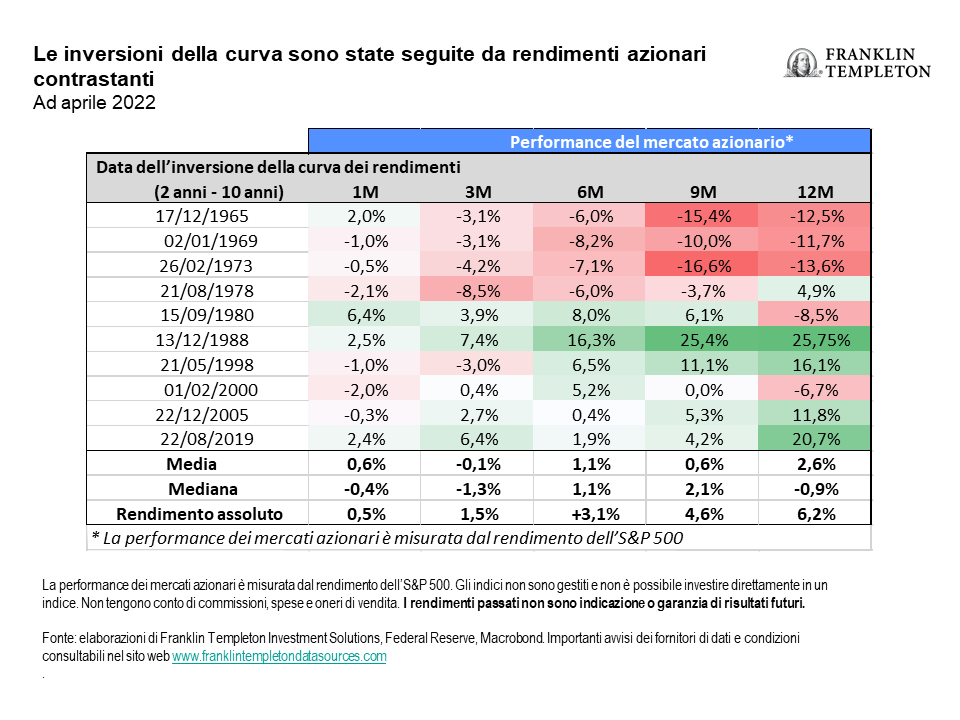

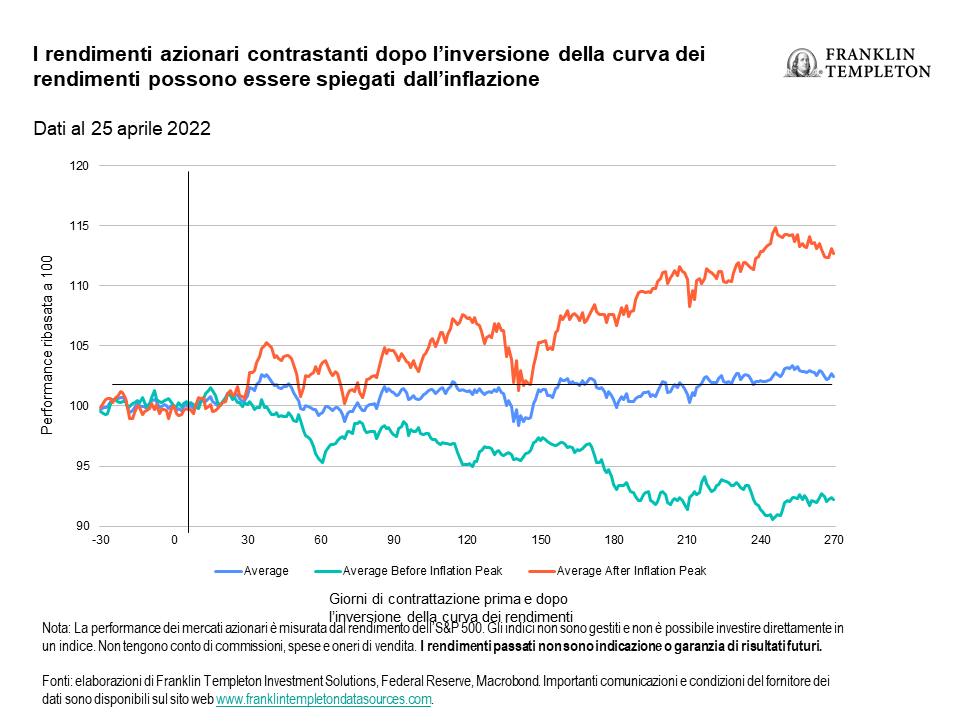

- Performance dei mercati azionari: a seguito delle inversioni della curva tra i due e i 10 anni, i mercati azionari hanno evidenziato performance contrastanti. Lo scenario inflazionistico sembra essere a tal riguardo un fattore di differenziazione, e costituisce un elemento avverso nell’attuale contesto di alta inflazione.

- Implicazioni per gli investimenti multi-asset: la nostra analisi depone a favore di un approccio agile e cauto agli asset rischiosi. Di recente, abbiamo ridimensionato la nostra preferenza per le azioni rispetto alle obbligazioni.

Curve di rendimento diverse, segnali diversi

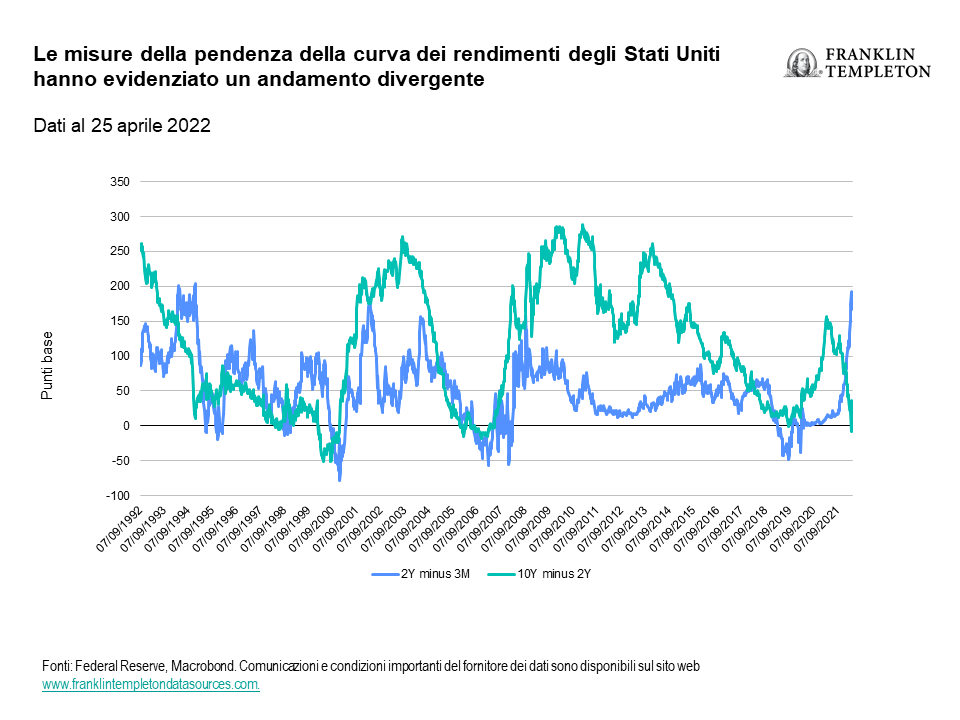

Il 31 marzo la pendenza della curva dei rendimenti dei Treasury tra le scadenze a due e 10 anni si è momentaneamente invertita, mentre sul segmento a breve termine, compreso tra i tre mesi e i due anni, è rimasta molto ripida. Perché queste due diverse misure della curva dei rendimenti forniscono segnali discordanti? Un motivo fondamentale è che le due pendenze misurano aspetti differenti della politica monetaria.

- Il segmento a tre mesi della curva dei rendimenti misura le aspettative sulla politica monetaria a breve termine.

- Il tratto a due anni della curva misura le aspettative cicliche sui tassi di riferimento nel prossimo biennio.

Di conseguenza, la porzione della curva compresa tra i tre mesi e i due anni misura l’impulso della politica monetaria, ossia la sua evoluzione nei prossimi due anni.

- Il punto decennale della curva esprime una proiezione della politica monetaria nei prossimi 10 anni. Questo orizzonte temporale più lungo permette di cogliere aspettative più normalizzate o di equilibrio. In altre parole, la componente congiunturale dell’assetto di politica monetaria è diluita.1

Pertanto, la pendenza della curva dei rendimenti nel tratto tra i due e i 10 anni consente di mettere a confronto le aspettative cicliche sull’attuale politica monetaria con condizioni di politica monetaria più normalizzate.

Possiamo considerare normali le condizioni di oggi?

In condizioni normali, la curva dei rendimenti ha una forma ascendente all’aumentare delle scadenze: le obbligazioni a lungo termine offrono un rendimento superiore a quello delle omologhe a breve termine. Un’inversione della curva dei rendimenti in cui il rendimento a tre mesi supera quello a due anni suggerisce che il mercato si aspetta una riduzione del tasso di riferimento nei prossimi due anni e dunque un indebolimento della crescita economica. Se il rendimento a due anni è maggiore di quello a 10 anni, l’inversione segnala che nel breve termine è attesa una politica economica restrittiva, in quanto la Federal Reserve (Fed) innalzerà il tasso di riferimento al di sopra del presunto livello di equilibrio a lungo termine.

Nel tempo queste due misure della pendenza della curva dei rendimenti (tra tre mesi e due anni, e tra due anni e 10 anni) sono di solito correlate tra loro. Tuttavia, dato che si concentrano su diversi orizzonti temporali della politica monetaria, a volte le misure della curva dei rendimenti possono fornire segnali discordanti. Oggi la ripidità della curva dei rendimenti nel tratto tra tre mesi e due anni segnala l’aspettativa di una serie di rialzi dei tassi nel prossimo biennio. La relativa piattezza, e la momentanea inversione, della curva dei rendimenti sul segmento tra due e 10 anni suggerisce che la politica monetaria raggiungerà presto o tardi livelli restrittivi, poiché la Fed mira a raffreddare la crescita e a portare l’inflazione più vicino al target del 2%.

Quali sono le implicazioni di un’inversione della curva nel tratto tra i due e i 10 anni?

Ciclo economico e recessione

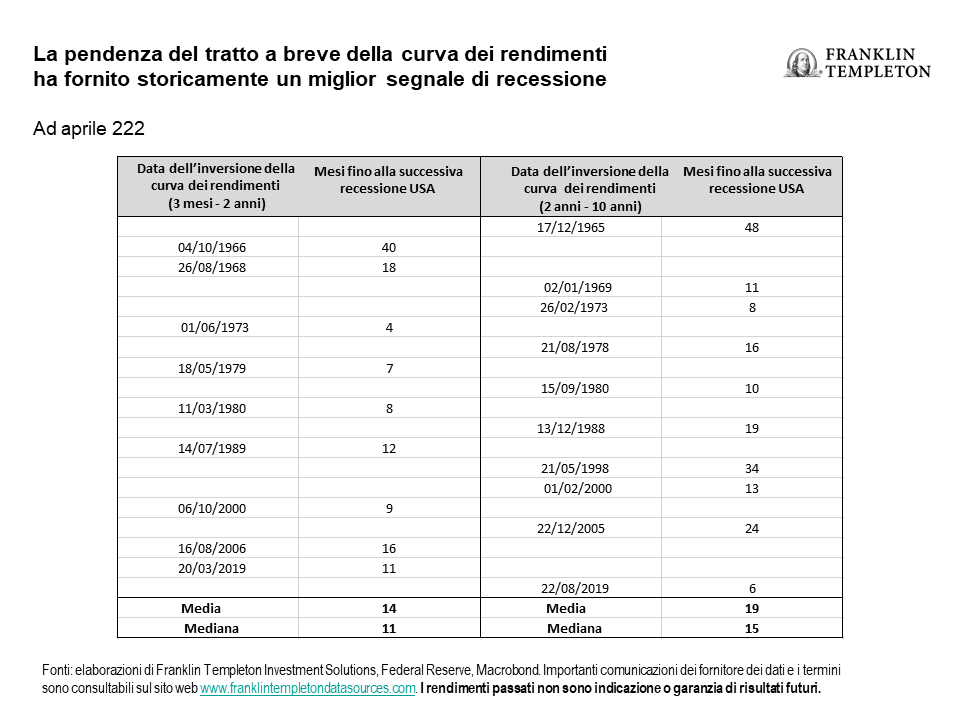

Entrambe le misure della curva dei rendimenti possono fornire segnali utili riguardo alle tempistiche del ciclo economico e delle recessioni. Storicamente la pendenza tra i due e i 10 anni ha fornito un segnale di recessione (troppo) precoce, mentre quella tra i tre mesi e due anni ha inviato un segnale più tempestivo. A meno che non si inverta anche la curva dei rendimenti a breve termine, è insolito che si verifichi una recessione a seguito della sola inversione della curva tra i due e i 10 anni. Questa conclusione è in linea con uno studio della Fed, dal quale è emerso che la curva dei rendimenti a breve termine è un indicatore di recessione migliore, poiché i rendimenti delle obbligazioni a lungo termine, come quelle a 10 anni, sono più influenzati dai premi al rischio.2

Un altro importante risultato della nostra analisi è che l’inversione della curva dei rendimenti non è un indicatore tattico coerente delle recessioni. Anche con la nostra misura preferita, il tempo compreso tra il segnale e l’inizio di una recessione varia tra i quattro e i 18 mesi.

Applicando questa analisi al contesto di oggi, i segnali della curva dei rendimenti indicano a nostro avviso correttamente che una recessione nei prossimi 12 mesi sembra improbabile, ma che le chance che questo accada sono aumentate nel medio termine e che è presente un rischio al ribasso. Per ulteriori approfondimenti, in particolare riguardo alla difficoltà della Fed di orchestrare un “atterraggio morbido”, si rimanda al nostro articolo precedente, “Dalla svolta alla speranza in una svolta della Fed”.

Dinamica di crescita

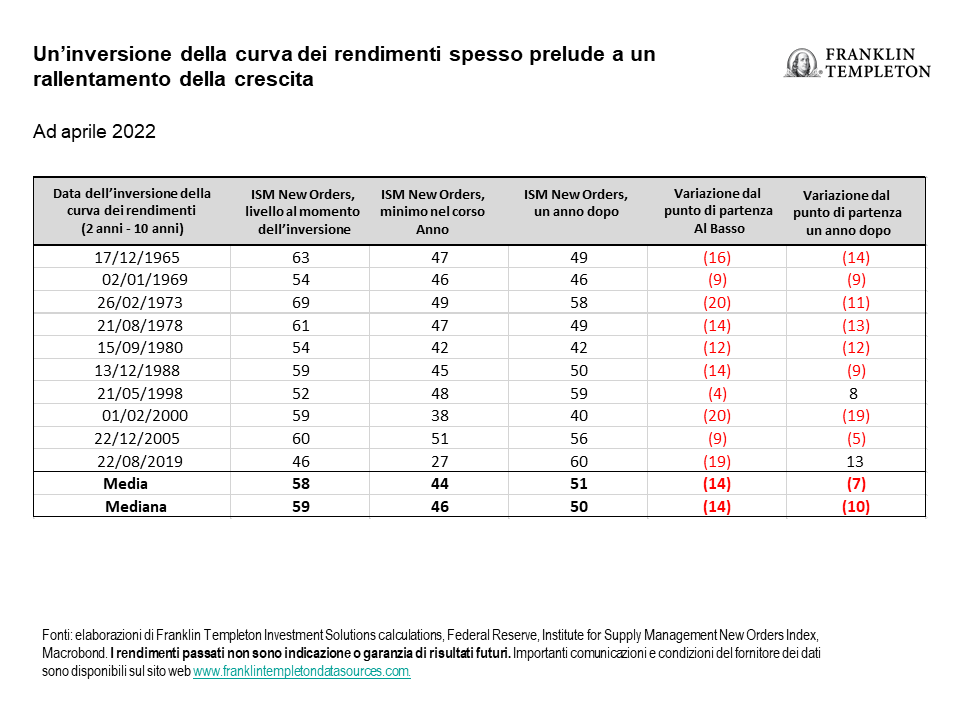

La dinamica di crescita ha registrato un progressivo rallentamento a seguito dell’inversione della pendenza della curva dei rendimenti tra le scadenze a due e 10 anni. Per misurare la dinamica di crescita utilizziamo l’ISM Manufacturing New Orders Index, un indicatore anticipatore dell’economia nel suo complesso. Dopo un’inversione della curva nel tratto tra i due e i 10 anni, i nuovi ordini del settore manifatturiero tendono di solito a diminuire nel corso dell’anno successivo, toccando spesso un punto di minimo per poi risalire leggermente.

Applicando questa analisi al contesto attuale, ci aspettiamo che i tassi di crescita riscendano verso il livello tendenziale. L’ISM Manufacturing New Orders Index è già calato a quota 53,5, il livello più basso da giugno 2020. Un valore dei nuovi ordini superiore a 50 punti è indicativo di un’espansione economica, mentre livelli inferiori a 50 indicano una contrazione. L’analisi che segue suggerisce che queste prospettive di crescita possono presentare rischi orientati al ribasso.

Performance del mercato azionario

L’analisi più immediata suggerisce che i mercati azionari hanno evidenziato performance contrastanti dopo un’inversione della curva dei rendimenti nel tratto tra i due e i 10 anni. Negli ultimi 35 anni (in particolare dopo il picco d’inflazione nei primi anni ’80) si è registrato un interessante cambiamento, in quanto un’inversione della curva è diventata meno indicativa di rendimenti azionari negativi (inviando in qualche caso un segnale positivo). Durante la “Grande Inflazione”,3 tuttavia, l’inversione della curva dei rendimenti è stata generalmente deleteria per i rendimenti azionari.

Il contesto odierno si presta ad alcune considerazioni particolari oltre all’analisi della curva di rendimento. Come abbiamo già notato, il quadro macro sta diventando più precario. Inoltre, le valutazioni azionarie sono in genere storicamente elevate. Tuttavia, dato il livello dei rendimenti obbligazionari reali, le valutazioni relative suggeriscono ancora la presenza di un premio al rischio azionario in linea con la media storica. Riferendosi a questo fenomeno, alcuni esperti di mercato usano l’acronimo “TINA”, che sta per “There is no alternative” (non c’è alternativa). Pertanto, nonostante un quadro macro indebolito e le valutazioni elevate, gli investitori continuano a nutrire interesse per le azioni.

Implicazioni per gli investimenti multi-asset

L’inversione della curva dei rendimenti nel tratto tra i due e i 10 anni non segnala di per sé una recessione imminente, ma si aggiunge alla nostra lista di timori mentre ci addentriamo nel secondo trimestre 2022. Una recessione nei prossimi 12 mesi non fa parte del nostro scenario di base; pertanto, non abbiamo posizionato i nostri portafogli in modo del tutto difensivo. Stiamo invece adottando un assetto più prudente. Di recente, abbiamo ridotto la nostra preferenza per le azioni, su cui abbiamo adesso una view neutrale rispetto all’obbligazionario.

Prevediamo un rallentamento della crescita statunitense verso i livelli tendenziali, una prospettiva supportata dalla nostra analisi delle inversioni della curva dei rendimenti, ma evidenziamo la presenza di rischi al ribasso. Dopo le inversioni della curva dei rendimenti i mercati azionari hanno registrato storicamente performance contrastanti; tuttavia, nei contesti di alta inflazione, come quello in cui viviamo attualmente, l’inversione ha segnalato prospettive più sfavorevoli per i rendimenti azionari. Nel complesso, la nostra analisi depone a favore di un approccio agile e cauto agli asset rischiosi.

——————————————————————–

NOTE FINALI

1. Da notare che i premi al rischio, detti anche premi a termine, sono incorporati pure nei rendimenti obbligazionari. I premi al rischio sono solitamente maggiori per le obbligazioni a più lungo termine, in quanto rispecchiano una remunerazione addizionale a fronte di un periodo di detenzione più lungo. Nel corso degli ultimi decenni, le misure dei premi a termine hanno registrato per la maggior parte una diminuzione.

2. Engstrom, E., Sharpe, S. “(Don’t Fear) The Yield Curve, Reprise”, The Federal Reserve, 25 marzo 2022.

3. Un evento macroeconomico accaduto negli Stati Uniti tra il 1965 e il 1982, caratterizzato da un’impennata del tasso d’inflazione che raggiunse un picco di quasi il 15% nel 1980.

Quali sono i rischi?

Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale. Il valore degli investimenti può subire rialzi e ribassi; di conseguenza, gli investitori potrebbero non recuperare l’intero ammontare del proprio investimento. I prezzi delle azioni subiscono rialzi e ribassi, talvolta estremamente rapidi e marcati, a causa di fattori che riguardano singole società, particolari industrie o settori o condizioni di mercato generali. I prezzi delle obbligazioni si muovono di norma in direzione opposta a quella dei tassi di interesse. Di conseguenza, a mano a mano che i prezzi delle obbligazioni si adeguano a un aumento dei tassi d’interesse, il prezzo delle azioni può diminuire.

Le performance passate non sono indicazione o garanzia di performance future. Non vi è alcuna garanzia che un’eventuale stima, proiezione o previsione si realizzi.

Informazioni legali importanti

Il presente materiale è d’interesse puramente generale e non deve essere interpretato come una consulenza d’investimento personale o una raccomandazione o sollecitazione di acquisto, vendita o detenzione di un titolo o adozione di una strategia d’investimento. Non costituisce una consulenza legale o fiscale. Questo materiale non può essere copiato, distribuito o pubblicato senza il previo consenso scritto di Franklin Templeton.

Le opinioni espresse sono quelle del gestore degli investimenti e i commenti, le opinioni e le analisi si intendono rese alla data di pubblicazione e sono soggette a modifiche senza preavviso. Le ipotesi sottostanti e queste opinioni sono soggette a modifiche in base alle condizioni del mercato e non solo e possono differire da quelle di altri gestori di portafoglio o della società nel complesso. Le informazioni fornite in questo materiale non intendono costituire un’analisi completa di ogni fatto sostanziale concernente qualsiasi paese, regione o mercato. Non vi è alcuna garanzia che un’eventuale previsione o proiezione relativa all’economia, il mercato azionario, il mercato obbligazionario o i trend economici dei mercati si realizzeranno. Il valore degli investimenti e il reddito da essi derivante possono subire rialzi e ribassi e gli investitori potrebbero pertanto non recuperare l’intero ammontare del proprio investimento. Le performance passate non sono necessariamente indicazione o garanzia di performance future. Tutti gli investimenti comportano rischi, inclusa la possibile perdita del capitale.

Le ricerche e le analisi contenute in questa presentazione sono state ottenute da Franklin Templeton per finalità proprie e vengono fornite agli investitori solo con riferimento al caso specifico, pertanto sono fornite incidentalmente. Nella realizzazione del presente materiale, possono essere stati utilizzati dati provenienti da fonti terze che Franklin Templeton (“FT”) non ha verificato, convalidato o certificato in modo indipendente. Sebbene le informazioni siano state reperite presso fonti che Franklin Templeton considera affidabili, non si fornisce alcuna garanzia circa la loro accuratezza e non si esclude che le suddette siano incomplete o non esaustive; inoltre le informazioni potrebbero essere modificate in qualsiasi momento senza preavviso. Eventuali riferimenti a titoli specifici non costituiscono una raccomandazione all’acquisto, alla detenzione o alla vendita di alcun asset, né dovranno essere considerati come tali, e le informazioni fornite in merito ai suddetti titoli specifici (ove presenti) non sono un fondamento sufficiente su cui basare le proprie decisioni di investimento. FT non si assume alcuna responsabilità in ordine a perdite derivanti dall’uso di queste informazioni e la considerazione dei commenti, delle opinioni e delle analisi in questo materiale è a sola discrezione dell’utente.

Prodotti, servizi e informazioni potrebbero non essere disponibili in tutte le giurisdizioni e sono offerti da società affiliate di FT e/o dai rispettivi distributori come consentito dalle leggi e normative locali. Si invita a rivolgersi al proprio consulente finanziario professionale per ulteriori informazioni sulla disponibilità di prodotti e servizi nella propria giurisdizione.

Pubblicato da Franklin Templeton International Services S.à r.l. Succursale Italiana – Corso Italia, 1 – 20122 Milano – Tel: +39 0285459 1- Fax: +39 0285459 222.

www.franklintempleton.it

Franklin Distributors, LLC. Membro FINRA/SIPC. Prima del 7 luglio 2021, Franklin Templeton Distributors, Inc. e Legg Mason Investor Services, LLC fungevano da distributori di fondi comuni per Franklin Templeton.

Italiano

Italiano English

English Español

Español